Polovinom 2022. započeo je najsnažniji ciklus pooštravanja monetarne politike ESB-a od nastanka europodručja. U razdoblju od srpnja 2022. do lipnja 2023. ključne kamatne stope ESB-a povećane su za visokih 400 baznih bodova. Rast ključnih kamatnih stopa prenio se na rast kamatnih stopa na kredite i depozite u bankama u zemljama europodručja, pri čemu je prijenos u Hrvatskoj među najslabijima. Kao ključni činitelji koji ublažavaju intenzitet prijenosa u Hrvatskoj u odnosu na druge zemlje mogu se izdvojiti jednokratni poput pada premije za rizik i rasta viška likvidnosti zbog uvođenja eura te strukturni poput stabilne i rastuće depozitne baze, dominantne uloge depozita u izvorima financiranja banaka, relativno niskog omjera kredita i depozita te malog udjela promjenjivih kamatnih stopa pri odobravanju kredita. Analiza je također pokazala da su sistemski važne banke intenzivnije povećavale kamatne stope na kredite poduzećima, stambene kredite stanovništvu te oročene depozite poduzeća u odnosu na ostale banke.

Postoji nekoliko mehanizama preko kojih se promjene ključnih kamatnih stopa ESB-a prenose na kamatne stope u bankama.[1] Prvo, rast ključnih kamatnih stopa ESB-a utječe na troškove financiranja banaka kod središnjih banaka Eurosustava, na međubankovnom tržištu i na tržištu bankovnih obveznica, koje banke u većoj ili manjoj mjeri prenose na korisnike kredita kako bi zaštitile marže. Drugo, porast kamatnih stopa na financijskom tržištu mogao bi potaknuti poduzeća i građane da povuku depozite iz banaka i ulože ih u alternativne financijske instrumente poput obveznica ili udjela u novčanim fondovima pa banke moraju povisiti kamatne stope na depozite kako ne bi gubile depozitnu bazu, što na kraju također utječe na njihov trošak financiranja. Treće, u uvjetima velikih viškova likvidnosti koje banke deponiraju kod središnjih banaka Eurosustava i na njih primaju kamate, kamatna stopa na prekonoćni depozit bankama određuje oportunitetni trošak plasiranja sredstava za neku drugu namjenu pa određuje i minimalni povrat koji će banke tražiti pri, primjerice, odobravanju nekih vrsta kredita. Konačno, kamatne stope na tržištu novca (npr. EURIBOR) na koje djeluje monetarna politika ESB-a primjenjuju se kao referentne kamatne stope za izračun kamatne stope u ugovorima na nove kredite.

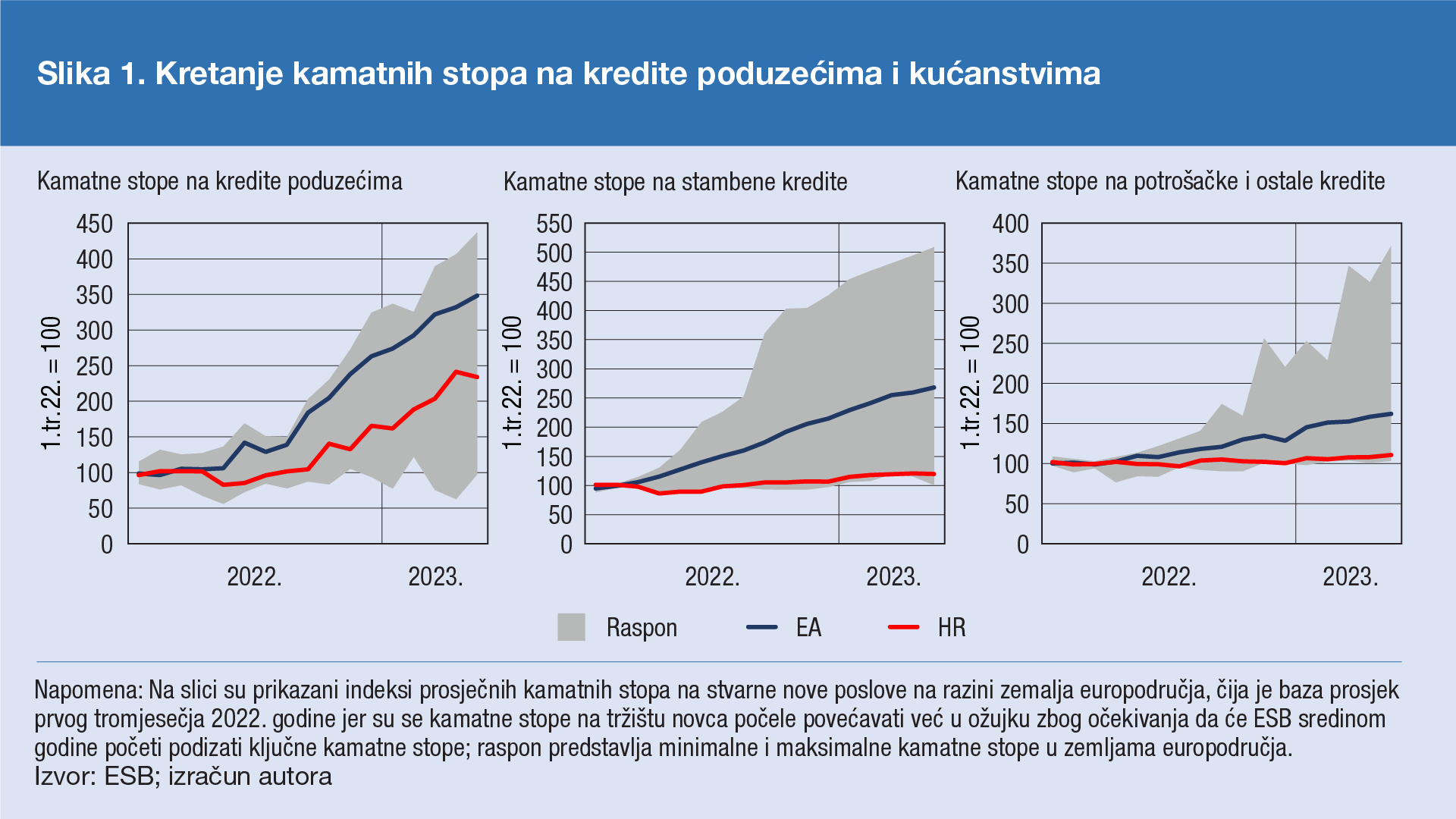

Učinci pooštravanja monetarne politike ESB-a u Hrvatskoj već su vidljivi, no intenzitet prijenosa rasta ključnih kamatnih stopa među najslabijima je u europodručju (Slika 1.). Primjerice, od početka 2022. do svibnja 2023. kamatne stope na kredite poduzećima rasle su znatno sporije u odnosu na prosjek europodručja, dok je rast kamatnih stopa na stambene te potrošačke i ostale kredite za stanovništvo među najslabijima u europodručju (Hrvatska se kreće oko donje granice raspona). Slična je situacija i s depozitima. Kao ključni činitelji koji ublažavaju intenzitet prijenosa u Hrvatskoj u odnosu na druge zemlje europodručja mogu se izdvojiti neki jednokratni, npr. pad premije za rizik zemlje i snažan rast viška likvidnosti zbog ulaska u europodručje[2] te neki strukturni, kao što su stabilna i rastuća depozitna baza, uloga depozita kao dominantnog izvora financiranja banaka, relativno nizak omjer kredita i depozita te mali udio promjenjivih kamatnih stopa pri odobravanju kredita.

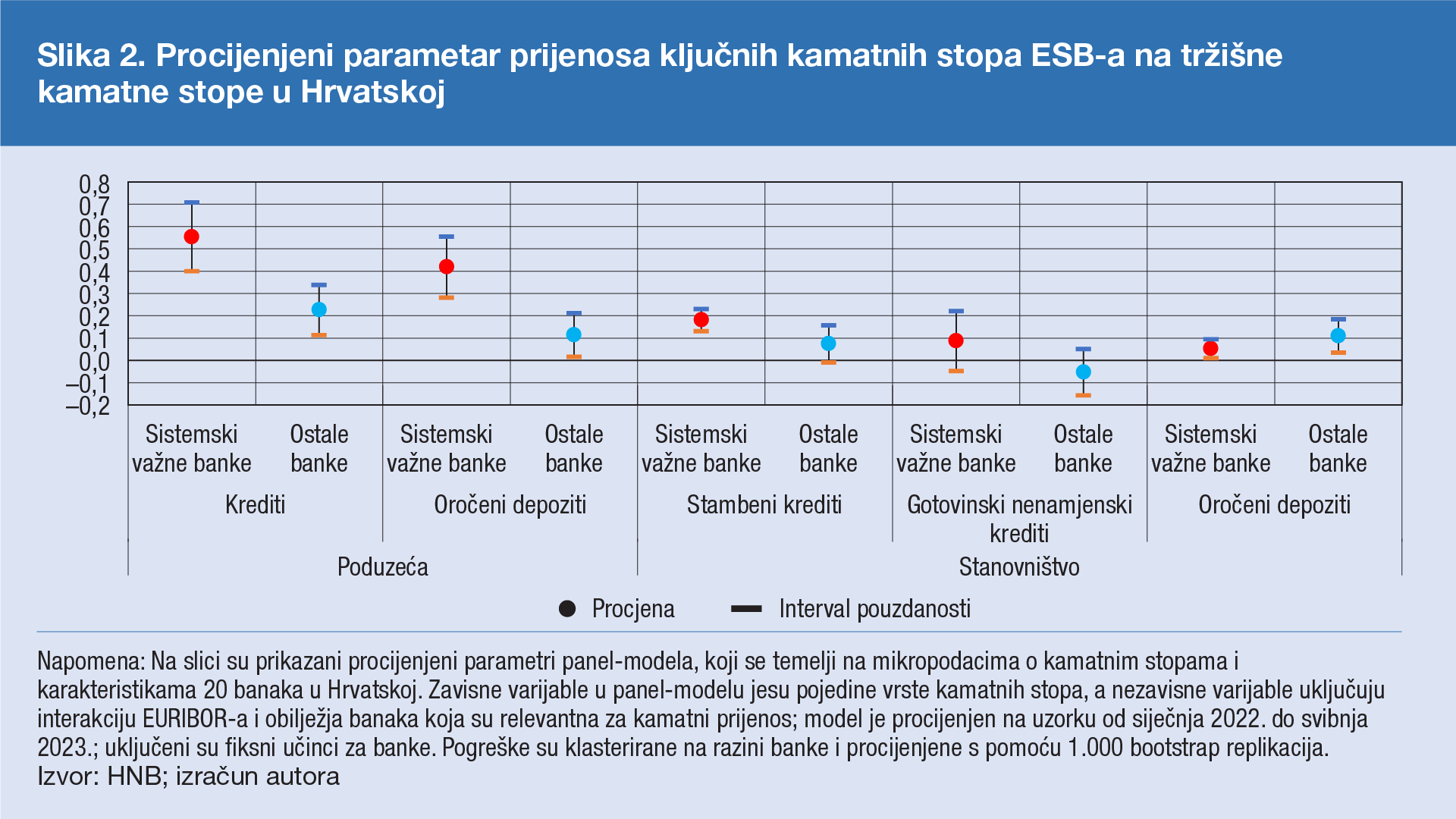

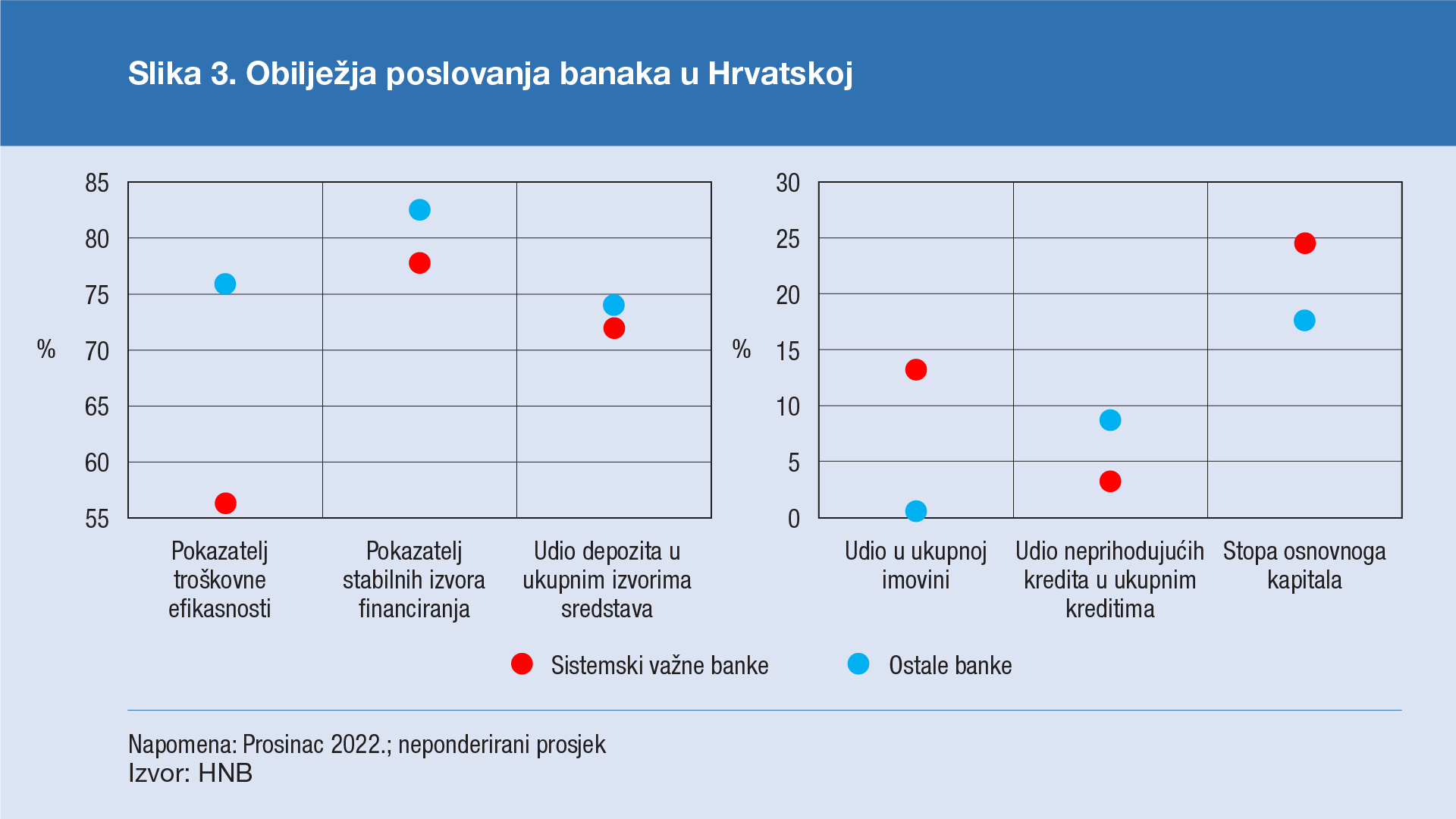

Prijenos promjene ključnih kamatnih stopa razlikuje se i među pojedinim domaćim bankama. Primjerice, na povećanje EURIBOR-a od 100 baznih bodova,[3] sistemski važne banke[4] snažnije su povećale kamatne stope na kredite poduzećima (oko 55 baznih bodova) u odnosu na ostale banke (oko 23 bazna boda), pri čemu je taj učinak malo izraženiji kod dugoročnih kredita (Slika 2.). Razlike su prisutne i pri određivanju kamatnih stopa na oročene depozite poduzeća, kao i pri određivanju kamatnih stopa na stambene kredite stanovništvu. Ovaj je nalaz u skladu s nalazima iz literature[5] gdje se veličina banaka promatra kroz prizmu tržišne moći. Veće banke mogu iskoristiti svoju tržišnu poziciju da u razdobljima rasta ključnih kamatnih stopa više povećavaju kamatne stope na kredite i manje na depozite od manjih banaka, dok u razdoblju spuštanja ključnih kamatnih stopa mogu sporije spuštati kamatne stope. Sistemski važne banke imaju i manji udio loše aktive, bolju kapitaliziranost, troškovno su efikasnije te imaju manji udio depozita u ukupnim izvorima sredstava (Slika 3.), što je pridonijelo jačem kamatnom prijenosu. Za razliku od njih, manje banke grade bliži odnos s klijentima, što također može utjecati na njihove odluke o određivanju kamatnih stopa. S druge strane, ne postoji znatnija razlika između sistemski važnih i ostalih banaka u prijenosu povećanja ključnih kamatnih stopa na potrošačke kredite stanovništvu niti na oročene depozite stanovništva.

Snažniji porast kamatnih stopa na kredite nego na depozite odražava nastojanje banaka da održe kamatnu maržu, pri čemu banke s velikom depozitnom bazom imaju manju potrebu jače povećavati depozitne stope kako bi privukle nove deponente.

Osim među bankama, heterogenost kamatnog prijenosa vidljiva je i među sektorima te instrumentima. Kao što je vidljivo iz Slike 2., obje skupine banaka snažnije su povećale kamatne stope u poslovanju s poduzećima nego u poslovanju sa stanovništvom, ali i kamatne stope na kredite u usporedbi s kamatnim stopama na depozite. Intenzivniji porast kamatnih stopa na kredite nego na depozite može se pojasniti nastojanjem banaka da održe kamatnu maržu. Naime, banke primjenjuju više kamatne stope samo na nove kredite ili kredite odobrene uz promjenjivu kamatnu stopu, dok kamatne stope na postojeće kredite odobrene uz fiksnu kamatnu stopu ostaju nepromijenjene. Time povećanje kamatnih stopa samo djelomično utječe na kreditni portfelj banaka, a time i na prihod od kamata. S druge strane, na depozite se obično primjenjuju promjenjive kamatne stope te tako viša kamatna stopa na depozite izravno utječe na gotovo sve depozite, a time i na troškove financiranja banaka. Razlika u prijenosu vidljiva je i među sektorima. Poduzeća su zabilježila snažniji rast kamatnih stopa na kredite nego stanovništvo jer zakonsko ograničenje kamatne stope štiti stanovništvo od jačeg rasta, ali i zbog programa subvencioniranja koji se nudi stanovništvu, primjerice kod odobravanja stambenih kredita. Kad je riječ o depozitima, poduzeća imaju pristup alternativnim izvorima financiranja te banke nudeći višu kamatnu stopu nastoje povećati atraktivnost polaganja sredstava u obliku depozita. S druge strane, stanovništvo sporije reagira na promjene na tržištu te teže upravlja rizicima, što bankama omogućava da sporije povećavaju kamatne stope na depozite ovog sektora.

Na intenzitet kamatnog prijenosa utječu i ostala obilježja banaka, poput njihova poslovnog modela, kvalitete aktive, efikasnosti ili kapitalne adekvatnosti. Lošija kvaliteta aktive i veći udio stabilnih izvora financiranja oslabljuju prijenos povećanja ključnih kamatnih stopa na kamatne stope banaka. Banke koje imaju velik udio nenaplativih potraživanja povećanjem kamatnih stopa mogle bi dodatno privući rizičnije projekte, čime bi povećale vjerojatnost neispunjenja kreditnih obveza. To bi dodatno povećalo izloženost kreditnom riziku i vjerojatnost nastanka dodatnih gubitaka. Stoga bi profitabilne banke mogle biti manje sklone promjeni kamatnih stopa ako je kvaliteta njihove aktive već niska. Nadalje, intenzitet kamatnog prijenosa slabiji je u bankama s većim osloncem na depozite u ukupnim izvorima sredstava. Banke s visokim udjelom depozita, koji su manje elastični na promjene kamatnih stopa od ostalih izvora financiranja banaka, mogu prilagoditi kamatne stope tržišnim uvjetima sporije nego druge banke. Osim toga, banke s velikom depozitom bazom imaju manju potrebu snažnije povećavati depozitne stope kako bi privukle nove deponente. Također, kamatne stope sporije povećavaju banke s višim pokazateljima troškovne efikasnosti jer efikasnije banke imaju veću sposobnost apsorpcije šokova koji se onda samo djelomično prenose na dužnike.

Može se zaključiti da je analiza kamatnog prijenosa važna nositeljima monetarne politike jer on određuje efikasnost jednog od najvažnijih kanala transmisije monetarne politike ESB-a – kamatnoga kanala. Svoj temeljni cilj stabilnosti cijena ESB ostvaruje promjenom ključnih kamatnih stopa te prilagodbom nestandardnih mjera monetarne politike koje na gospodarsku aktivnost i cijene djeluju kroz različite kanale, pri čemu je kamatni kanal jedan od najvažnijih.[6] Stoga je nositeljima monetarne politike izrazito važno razumjeti činitelje koji mogu ubrzati ili usporiti kamatni prijenos te ga učiniti jačim ili slabijim. Međutim, razumijevanje svih relevantnih činitelja izazovno je na razini jedne zemlje, a još izazovnije na razini različitih zemalja jer se one osim po karakteristikama banaka mogu razlikovati i po regulativama, ekonomskoj situaciji, drugim politikama i sl. Velike razlike u kamatnom prijenosu mogu dovesti do snažne heterogenosti u transmisiji monetarne politike među zemljama europodručja, a to Upravnom vijeću ESB-a može otežati kalibraciju mjera zajedničke monetarne politike.

-

Odnos između promjene ključnih kamatnih stopa središnjih banaka i promjene kamatnih stopa u bankama naziva se kamatni prijenos (engl. interest rate pass through). ↑

-

Zbog usklađivanja instrumenata monetarne politike smanjen je regulatorni trošak bankarskog posredovanja s obzirom na to da se stopa obvezne pričuve smanjila s 9% na 1%, a u potpunosti je ukinuta obveza održavanja minimalno potrebnih deviznih potraživanja. To je sve znatno povećalo slobodna novčana sredstva u hrvatskim bankama, koja su početkom ove godine dosegnula gotovo 20% ukupne imovine bankovnog sustava, što je među najvišim omjerima u europodručju. ↑

-

U empirijskoj literaturi o kamatnom prijenosu umjesto ključnih kamatnih stopa koriste se kamatne stope na tržištu novca, koje odražavaju promjene ključnih kamatnih stopa, ali i tržišna očekivanja. ↑

-

Definiciju i nazive sistemski važnih banaka u Hrvatskoj pogledati na https://www.hnb.hr/documents/20182/3689402/h-priopcenje-preispitivanje-sistemski-vaznih-ki-u-RH_29-11-2022.pdf/de064d76-3d16-cdf5-5a02-b1d975c5b69c?t=1669708440373 ↑

-

Vidjeti npr. Gregor, J., Melecký, A. i Melecký, M. (2021.). Interest rate pass‐through: A meta‐analysis of the literature. Journal of Economic Surveys, 35(1), 141 – 191.; Holton, S. i d’Acri, C. R. (2018.). Interest rate pass-through since the euro area crisis. Journal of Banking & Finance, 96, 277 – 291. ↑

-

Za detaljan opis svih kanala transmisije standardnih i nestandardnih mjera monetarne politike ESB-a pogledati Beyer i dr. (2017.). The transmission channels of monetary, macro-and microprudential policies and their interrelations ECB Occasional Paper. No. 191. ↑