Uvod

Rizik je, kako ga definira stručna literatura, opasnost gubitka imovine u nekom pothvatu ili potpunog ili djelomičnog neostvarenja željenog cilja i očekivanog uspjeha zbog nepredviđenih događaja. Kada stupaju u kreditni odnos s bankom, potrošači su izloženi odnosno preuzimaju više vrsta rizika, a koje generalno možemo podijeliti na financijske i ostale rizike. Financijskim rizicima u prvom redu smatramo kamatni i valutni rizik.

Kamatni rizik vezan je uz moguću promjenu iznosa anuiteta ili rate kredita, a ovisno o promjeni kamatne stope, a valutni rizik uz moguću promjenu iznosa anuiteta ili rate kredita ovisno o promjeni tečaja valute uz koju je kredit vezan.

Uvijek postoji i pravni rizik koji se odnosi na mogućnost da će korištenje financijskog proizvoda izazvati nepovoljne pravne posljedice za korisnika. Ovaj rizik aktivira, primjerice, prisilna naplata dugovanja.

Različiti krediti imaju različite rizike, a oni ponajprije ovise o valuti, ročnosti i načinu promjenjivosti kamatne stope.

Važno je napraviti razliku između rizika nekoga kredita i rizika za potrošača. Naime, kako bi se procijenio rizik za potrošača, potrebno je provesti mnogo dublju analizu, koja uključuje stanje cijele njegove imovine, odnosno izvore prihoda i obveze (više o tome u nastavku teksta). Za početak donosimo kratko pojašnjenje valutnih i kamatnih rizika.

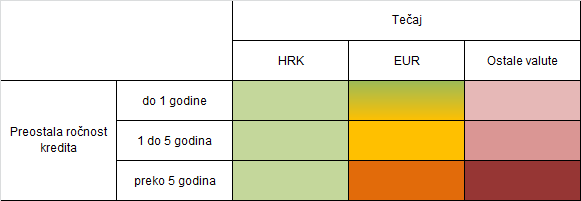

Uz pretpostavku prihoda u domaćoj valuti, valutni rizik za kredite u domaćoj valuti ne postoji. Suprotno tome, on je najveći za dugoročne kredite vezane uz ostale strane valute. Naime HNB, zbog jako rasprostranjene uporabe eura kao referentne valute u domaćim kreditnim i poslovnim odnosima – a na temelju prevladavajuće štednje u stranoj valuti – na deviznom tržištu djeluje obuzdavajući nagle promjene valutnog tečaja kune prema euru. Budući da HNB stabilizira tečaj kune prema euru, nije moguće istodobno stabilizirati tečaj kune i prema ostalim stranim valutama. Ipak, valutni rizik kredita vezanog uz tečaj eura postoji. Naposljetku, valutni rizik za kredite dužeg roka u stranoj valuti uvijek je veći od valutnog rizika kredita kraćih rokova jer u dužem roku postoji veće vjerojatnost za značajnu promjenu tečaja domaće valute prema stranoj.

Slika 1. Valutni su rizici najveći za ostale valute

Napomena: Zelena boja označuje nizak rizik, žuta i narančasta rizik srednje razine, a nijanse crvene predstavljaju više rizike.

Izvor: HNB

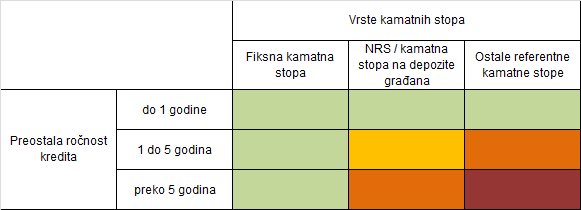

Promjena kamatne stope može imati značajan utjecaj na visinu anuiteta za kredite s dužim rokovima dospijeća. Naime, anuitetski krediti s dužim rokovima do dospijeća osjetljiviji su na promjenu kamatne stope nego oni s kraćim rokom. S druge strane, na kredite s fiksnom kamatnom stopom do dospijeća promjena kamatnih stopa po definiciji nema direktnog utjecaja.

Bitno je naglasiti kako u slučaju značajnog pada kamatnih stopa potrošači korisnici kredita s fiksnom kamatnom stopom mogu takav kredit refinancirati po povoljnijim uvjetima. Isto se odnosi i na kredite s promjenjivom kamatnom stopom, ako se uvjeti na tržištu poboljšaju (primjerice banke počinju nuditi kredite s nižim fiksnim dijelom kamatne stope). Naravno, trošak takvih operacija ovisi o naknadama definiranima ugovorom o kreditu, kao i o ponudi dostupnoj potrošaču na tržištu kredita u trenutku refinanciranja te troškovima otvaranja novoga kredita.

Slika 2. Kamatni rizici veći su za kredite s dužim rokom dospijeća

Napomena: Zelena boja označuje nizak rizik, žuta i narančasta rizik srednje razine, a nijanse crvene predstavljaju više rizike.

NRS je kratica za nacionalnu referentnu stopu, više o tome dalje u tekstu.

Izvor: HNB

Razlika među kreditima s promjenjivim kamatnim stopama postoji i s obzirom na promjenjivi parametar definiran Zakonom o potrošačkom kreditiranju. Naime, neki parametri na promjenu tržišnih kamatnih stopa reagiraju brže, a neki sporije. U skladu s time i rizici su nešto veći za one koji na promjenu tržišnih kamatnih stopa reagiraju brže. Nacionalna referentna stopa na promjene tržišnih kamatnih stopa u prošlosti je općenito reagirala sporije nego EURIBOR1 ili kamatne stope na trezorske zapise, stoga se može očekivati da će i u budućnosti biti tako. Ipak, neovisno o vrsti referentne kamatne stope, rast tržišnih kamatnih stopa prenijet će se naposljetku na promjenjivu kamatnu stopu.

Specifičan trenutak primjene odredbi iz Zakona o potrošačkom kreditiranju uz trenutačno rekordno niske razine indeksa poput EURIBOR-a rezultirao je kreditima koji imaju iskazan razmjerno velik fiksni dio. S time u skladu znatniji rast EURIBOR-a brzo bi rezultirao razmjerno visokim kamatnim stopama na takve kredite.

Potrošač, odnosno korisnik kredita ima najviše informacija za procjenu rizika vezanog uz kreditni posao u koji ulazi. Naime, na mogućnost redovitog servisiranja kredita više od kamatnog ili valutnog rizika može utjecati izostanak redovitih primanja ili njihovo značajno smanjenje, npr. gubitak posla, smanjenje prihoda zbog zdravstvenih razloga itd. Osim toga, potrošač može imati prihode u stranoj valuti, što smanjuje valutni rizik. Primjeri ovakvog slučaja mogu biti prihodi od iznajmljivanja apartmana u stranoj valuti, povremeni ili stalni (pomorci) dohodak u stranoj valuti. Analiza rizika za potrošača stoga se ne može napraviti drugačije nego na pojedinačnoj razini, za svakog potrošača zasebno.

Ovisno o budućem kretanju kamatnih stopa i kretanjima na valutnom tržištu na kraju otplate neki kredit može biti povoljniji ili skuplji, promatrano u kunama. Tako, primjerice, deprecijacija kune u dužem roku povoljnijima čini kunske kredite, dok značajna aprecijacija kune povoljnijima čini kredite vezane uz tečaj strane valute jer za jednu jedinicu strane valute u kojoj smo se zadužili plaćamo manje kuna. Konačni rezultat nitko ne zna niti može sa sigurnošću unaprijed procijeniti, već će biti poznat tek na kraju, kao rezultat kretanja na valutnim i novčanim tržištima.

U procjenu rizika kreditnog posla potrošača svakako treba ugraditi i namjenu sredstava posuđenih od banke. Kredit koji je uložen u investiciju koja se pokazala neuspješnom ili onu koja ne donosi subjektivne ili objektivne koristi odnosno vrijednost potrošaču, bolje je izbjeći. Dodatno, moguće je da će zbog promjene tržišnih uvjeta banke potrošačima u budućnosti odobravati kredite s povoljnijim, ali i manje povoljnim uvjetima – kamatnim stopama, naknadama i slično.

Kreditni poslovi, kao i drugi poslovni odnosi, sa sobom neizbježno nose rizike. Rizike vezane uz kredite i druge financijske proizvode nemoguće je u potpunosti izbjeći, ali se može smanjiti njihov utjecaj na osobne financije i život potrošača. Stoga je procjena isplativosti preuzimanja tih rizika za svakog potrošača prepuštena osobnom izboru. Zaštita potrošača zato podrazumijeva i detaljno informiranje prije zaključenja kreditnog posla, i o financijskim i o ostalim rizicima, vodeći se pritom procjenom osobnoga financijskog stanja i očekivanjima glede budućih prihoda i rashoda. Prema takvoj analizi i osobnim preferencijama potrošač sam mora odlučiti koju razinu rizika želi preuzeti i s kojim ciljem.

U skladu s iznesenim, u načelu, najmanji rizik za potrošača čine kunski krediti uz fiksnu kamatnu stopu. Međutim, to ne znači da će takav kredit biti i najpovoljniji.

Valutni rizik

Tečajni (valutni) rizik jest rizik povezan s promjenom međuvalutnih odnosa, a potrošač (dužnik) izložen mu je ako ima imovinu ili prihode nominirane u jednoj, a obveze u drugoj valuti. Gotovo je izvjesno da će imovina ili obveza koju je potrošač preuzeo u određenoj valuti imati alternative koje bi u promatranom razdoblju dale bolje ili lošije rezultate od portfelja koji je potrošač izabrao. Potrošač se može štititi od tog rizika tako da ima prihode, imovinu i obveze nominirane u istoj valuti. Time potrošač gubi šansu za zaradu, ali i prevenira gubitak.

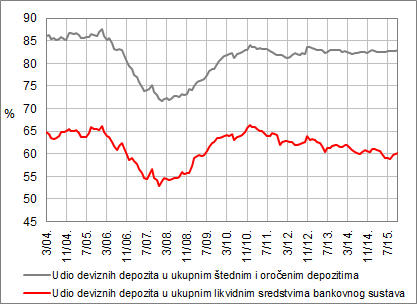

U Hrvatskoj je najveći dio kredita vezan uz stranu valutu. Valutna klauzula u kreditnim odnosima, odnosno vezanje kredita uz tečaj kune prema nekoj stranoj valuti, posljedica je činjenice da je oko 80% štednih i oročenih depozita u bankama u stranoj valuti, pretežito eurima (Slika 3.). Tako visok stupanj depozitne euroizacije povezan je s negativnim povijesnim iskustvima štediša tijekom razdoblja visoke inflacije i hiperinflacije te devalvacije i snažnog slabljenja domaće valute u odnosu na njemačku marku te ukupne makroekonomske stabilnosti koje su obilježile 70-e i 80-e godine prošlog stoljeća i razdoblje od hrvatskog osamostaljenja do provođenja stabilizacijskog programa 1993., kao i s deviznim priljevima od turizma te doznaka iz inozemstva od emigranata, pomoraca i sl.

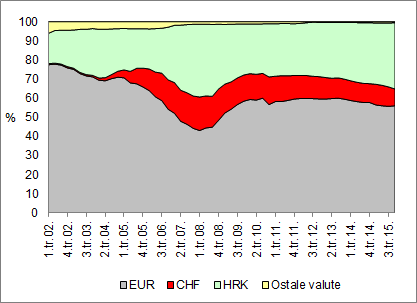

Budući da banke u svojim izvorima sredstava imaju uglavnom depozite u stranoj valuti, one se od rizika štite tako da odobravaju pretežno kredite vezane uz stranu valutu (Slika 4.). Drugim riječima, posljedica visoke depozitne euroizacije jest i visoka kreditna euroizacija jer se banke u skladu s pravilima struke moraju zaštititi od valutnog rizika. Na to ih potiču i regulatorna pravila iz Uredbe 575/2013 Europskog parlamenta i Vijeća o bonitetnim zahtjevima za kreditne institucije i investicijska društva koja se izravno primjenjuju u Republici Hrvatskoj. Dakle, kreditna euroizacija u uvjetima depozitne euroizacije služi za zaštitu vrijednosti imovine koju su štediše povjerile bankama na čuvanje, što je ključ povjerenja u sigurnost i stabilnost bankovnog sustava. Također, razina depozitne euroizacije oscilira tijekom vremena pa je u razdobljima smanjenja udjela deviznih depozita vidljivo povećanje udjela kunskih kredita.

Slika 3. U Hrvatskoj se pretežito štedi u stranoj valuti

Izvor: HNB

Slika 4. Imovina financijskih institucija odgovara valutnoj strukturi obveza

Izvor: HNB

Ako bi došlo do znatnog pada vrijednosti domaće valute, kod kredita odobrenih u stranim valutama ili uz valutnu klauzulu javio bi se valutno inducirani kreditni rizik – povećanje vjerojatnosti neplaćanja kredita zbog većeg iznosa kreditne obveze. Ako klijenti nemaju prihode ili imovinu u stranim valutama ili nisu na drugi način zaštićeni od smanjenja vrijednosti domaće valute, izloženi su tečajnom riziku, a banke se ujedno mogu suočiti s teškoćama pri naplati svojih potraživanja koja su posljedica valutne klauzule.

U takvim uvjetima stabilan tečaj kune prema euru nužna je pretpostavka očuvanja financijske stabilnosti jer u slučaju značajnog pada vrijednosti kune mnogi dužnici više ne bi mogli otplaćivati kredite, a nemogućnost otplate kredita mogla bi ugroziti kućanstva, poduzeća ili državu, što bi onda narušilo financijsku stabilnost te bi rezultiralo visokim fiskalnim i socijalnim troškovima. HNB stoga vodi politiku tzv. upravljanoga fluktuirajućeg tečaja na način da se tečaj kune prema euru slobodno formira na deviznom tržištu ovisno o kretanju ponude i potražnje za devizama, a HNB izravno intervenira na deviznom tržištu u slučaju naglih oscilacija tog tečaja. Takvom politikom HNB nastoji stabilizirati teret otplate dužnika zaduženih uz valutnu klauzulu u eurima, na koje je oduvijek otpadala glavnina duga svih sektora domaćega gospodarstva, čime se pridonosi i ostvarivanju financijske stabilnosti. Kako bi se osigurala stabilnost tečaja kune, iznimno je važno održavati odgovarajuću razinu međunarodnih pričuva, koje služe za osiguranje devizne likvidnosti zemlje, plaćanje uvoza i očuvanje stabilnog tečaja kune prema euru u slučaju nastupanja šokova.

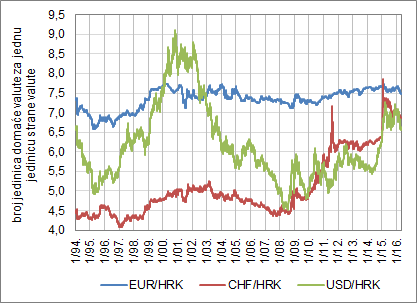

Vrijednost kune prema drugim valutama koje su na tečajnici HNB-a, uključujući švicarski franak i američki dolar, izračunava se na temelju odnosa eura i tih valuta na svjetskim deviznim tržištima i na njih HNB nema utjecaja. Od uvođenja eura 1. siječnja 1999. do kraja 2015. prosječni mjesečni tečaj kune prema euru fluktuirao je u rasponu od 7,11 do 7,74 kune za jedan euro, a prosječni dnevni tečaj u tom je razdoblju iznosio 7,46 kuna za jedan euro (Slika 5.).

Rizici za zaduživanja u drugim stranim valutama su veći. Naime HNB, zbog visoko rasprostranjene uporabe eura kao referentne valute u domaćim kreditnim i poslovnim odnosima – a na temelju prevladavajuće štednje u toj stranoj valuti – na deviznom tržištu djeluje obuzdavajući nagle promjene valutnog tečaja kune prema euru, što istodobno nije moguće i za ostale strane valute.

Slika 5. Tečajevi stranih valuta mogu snažno oscilirati u dugom roku

Izvor: HNB

Kamatni rizik

Kamatni rizik može se definirati kao mogućnost porasta ili smanjenja obveza potrošača zbog promjene kamatnih stopa koje se primjenjuju na potrošačeve obveze.

Za potrošača, s obzirom na njihovu promjenjivost, kamatne stope mogu se podijeliti na fiksne, promjenjive te kombinirane kamatne stope koje su tijekom unaprijed definiranih razdoblja fiksne odnosno promjenjive. Karakteristika fiksnih kamatnih stopa jest da se one ne mijenjaju tijekom cijelog razdoblja trajanja kreditnog odnosa pa krediti odobreni uz fiksnu kamatnu stopu za potrošače nemaju kamatnog rizika. S druge strane, promjenjive kamatne stope fluktuiraju u razdoblju trajanja kreditnog odnosa te sa sobom nose kamatni rizik.

Pritom je važno napomenuti da potrošači imaju mogućnost refinanciranja kredita s fiksnom kamatnom stopom, kao i kredita s promjenjivom stopom ako smatraju da je to u njihovu interesu. Primjerice, kamatna stopa za kredit s fiksnom kamatnom stopom danas je očekivano niža nego prije 5 godina (što ne znači da će se taj trend nastaviti i u budućnosti). Trošak refinanciranja kredita ovisi o naknadama definiranima ugovorom o kreditu, kao i o ponudi dostupnoj potrošaču na tržištu kredita u trenutku refinanciranja te o troškovima otvaranja novoga kredita.

Bitno je naglasiti da prema članku 11.a, stavku 6., Zakona o potrošačkom kreditiranju, ako se zbog promjene ugovorene promjenjive kamatne stope treba provesti povećanje kamatne stope, potrošač ima pravo na prijevremeno vraćanje kredita bez obveze plaćanja bilo kakve naknade vjerovniku.

Za razumijevanje i analizu kretanja kamatnih stopa potrebno je razumjeti strukturu kamatne stope koja se primjenjuje na kredit. Ekonomski gledano, poslovne banke formiraju ponudu s obzirom na tri glavne odrednice kamatne stope: trošak izvora, regulatorni trošak i kamatnu maržu. Tako definirana kamatna marža sadržava zahtijevanu premiju za rizik, dio za pokrivanje operativnih troškova i naravno, očekivanu zaradu kreditne institucije.

Pravno pak, Zakon o potrošačkom kreditiranju definira kamatnu stopu za potrošača kao zbroj promjenjivog parametra (neke kamatne stope) i fiksne komponente – marže.

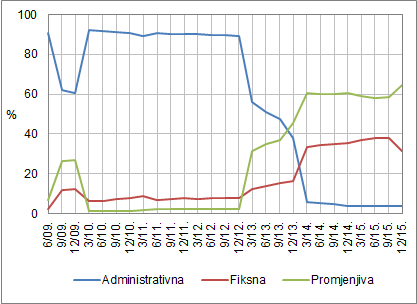

Način određivanja promjenjivih kamatnih stopa u Hrvatskoj

Način određivanja promjenjivih kamatnih stopa u Hrvatskoj do donošenja izmjena Zakona o potrošačkom kreditiranju 2013. bio je uglavnom administrativan, što je označavalo mogućnost banaka da određuju razinu kamatnih stopa na nove i postojeće kredite u skladu s kretanjima kamatnih stopa na tržištu, odnosno percepcijom rizika. Bitno je napomenuti da u tom razdoblju način određivanja promjenjivih kamatnih stopa banaka nije bio izričito zakonski reguliran. Izmjenama i dopunama Zakona o potrošačkom kreditiranju (Narodne novine, br. 143/2013.) ponovno je izmijenjen članak 11.a i u stavku 2. definirana je promjenjiva kamatna stopa kao zbroj ugovorenog parametra i fiksne marže banke koja ne smije rasti tijekom otplate kredita i koja se mora ugovoriti zajedno s parametrom. U skladu s prijelaznim i završnim odredbama tog Zakona ova odredba bila je primjenjiva i na sve ugovore o potrošačkom kreditiranju neovisno o datumu sklapanja ugovora o kreditu. Ove Izmjene i dopune Zakona o potrošačkom kreditiranju izričito propisuju da se kao parametri mogu definirati EURIBOR, LIBOR, NRS, prinos na trezorske zapise Ministarstva financija i prosječna kamatna stopa na depozite građana u odnosnoj valuti. Spomenutim je izmjenama transparentnost određivanja kamatnih stopa povećana te potrošači u svakom trenutku mogu saznati komponente kamatne stope koja im se naplaćuje: fiksni dio, koji ostaje isti u cijelom razdoblju kreditnog odnosa i promjenjivi dio, koji se mijenja prema kretanju dopuštenih promjenjivih parametara.

Slika 6. U Hrvatskoj za kredite stanovništvu dominira promjenjiva kamatna stopa

Izvor: HNB

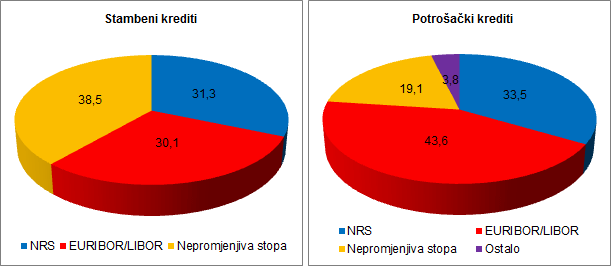

Kod stambenih kredita s promjenjivom kamatnom stopom EURIBOR i nacionalna referentna stopa (NRS) podjednako su zastupljeni kao referentne kamatne stope, pri čemu je svaka komponenta referentna stopa za oko 30% stambenih kredita (Slika 6.). Kod ostalih kredita potrošačima nešto je veći udio EURIBOR-a/LIBOR-a te iznosi otprilike 44% (Slika 7.).

Slika 7. Procjena strukture kredita banaka kućanstvima po referentnim stopama, veljača 2015.

Napomena: Procjena zastupljenosti pojedinoga referentnog promjenjivog parametra zasnovana je na informacijama o promjenjivom parametru oglašenom na internetskim stranicama banaka za pojedinu vrstu kredita te udjela pojedine banke u ukupnom odobrenom iznosu pojedine vrste kredita na kraju veljače 2015. Kod stambenih kredita stanovništvu kategorija nepromjenjiva stopa gotovo se u cijelosti odnosi na stambene kredite odobrene u švicarskom franku ili vezane uz tečaj švicarskog franka, a kod kojih je tečaj ugovorene strane valute u odnosu na ugovoreni tečaj na dan prvog korištenja kredita aprecirao za više od 20% (članak 3. stavak 5. Zakona o izmjenama i dopunama Zakona o potrošačkom kreditiranju, NN, br. 143/2013.).

Izvor: Procjena HNB-a na osnovi internetskih stranica poslovnih banaka

Promjenjivi parametri koji su spomenutim Zakonom određeni kao polazna osnova za izračun promjenjivih kamatnih stopa u kreditnim poslovima posljednjih se nekoliko godina nalaze na iznimno niskim razinama. Iz navedenog slijedi kako je mogući rast referentnih kamatnih stopa važan izvor rizika za potrošače. Taj je rizik posebno značajan ako nastupi istodobno s deprecijacijom domaće valute i/ili slabljenjem domaćega gospodarstva, što se negativno odražava na dohotke kućanstava. Uz to, EURIBOR je kao mogući promjenjivi parametar u bankarske proizvode izmjenama i dopunama Zakona o potrošačkom kreditiranju uveden u razdoblju kada se kretao oko nule, što ostavlja puno veći prostor za njegov budući rast nego za smanjenje. Također, izmjene ove međunarodne referentne kamatne stope relativno bi se brzo prelile u rast kamatnih stopa. NRS je s druge strane stopa koja se formira na domaćem tržištu, primarno pod utjecajem troška financiranja nekoliko najvećih banaka.

Kretanje kamatnih stopa na međunarodnom i domaćem tržištu

Međunarodno tržište

EURIBOR je kamatna stopa koja se za valutu eura određuje na europskom međubankovnom tržištu, a odražava politiku Europske središnje banke. EURIBOR je prosječna kamatna stopa po kojoj su financijske institucije s visokim kreditnim rejtinzima unutar valutnog područja eura spremne posuditi novac jedne drugima.

Vrijednost EURIBOR-a određuje se dnevno, kao prosjek kotacija većeg broja banaka koje aktivno sudjeluju na novčanom tržištu europodručja sa značajnim iznosima.2 Od 1. studenoga 2013. postoji osam ročnosti za koje se računa EURIBOR: 1 i 2 tjedna, 1, 2, 3, 6, 9 i 12 mjeseci. Razinu EURIBOR-a određuju ponuda likvidnih sredstava i potražnja za likvidnim sredstvima na međubankovnom tržištu. Pritom na razinu znatno utječe monetarna politika Europske središnje banke, ali i brojni činitelji, poput očekivanja u vezi s budućim kretanjima kamatnih stopa, gospodarskim rastom i inflacijom, solventnost banaka, povjerenje i drugi.

Promjenom ključne kamatne stope Europska središnja banka nastoji ostvariti utjecaj na kratkoročne odnosno referentne kamatne stope na novčanom tržištu, a promjene kratkoročnih kamatnih stopa trebale bi dovesti do promjena dugoročnih kamatnih stopa. Naposljetku, promjene ključne kamatne stope trebale bi ostvariti utjecaj na realnu ekonomsku aktivnost i cijene s određenim vremenskim odmakom.

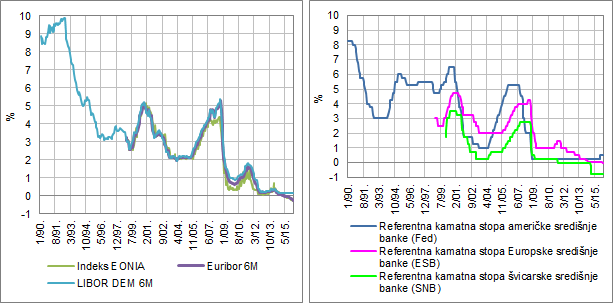

U posljednjih nekoliko godina nakon izbijanja svjetske financijske krize referentne kamatne stope središnjih banaka i vodeće globalne tržišne kamatne stope poput EURIBOR-a, koje čine osnovu za određivanje kamatnih stopa u kreditnim poslovima, nalaze se na dosad najnižim razinama. Iako trenutačna očekivanja tržišta ne upućuju na to da će u idućem jednogodišnjem razdoblju doći do njihova znatnijeg porasta, to će ovisiti o kretanjima ekonomskih i monetarnih pokazatelja, odnosno visini kamatnih stopa središnjih banaka. U skladu s tim uz trajniji oporavak glavnih svjetskih gospodarstva možemo očekivati i više referentne i tržišne kamatne stope, slično razdoblju prije krize (slike 8. i 9.).

Slike 8. i 9. Kretanje tržišnih eurskih kamatnih stopa i kamatne stope na njemačku marku (lijevo) i kretanje referentnih kamatnih stopa vodećih središnjih banaka (desno)

Izvor: Bloomberg

Domaće tržište

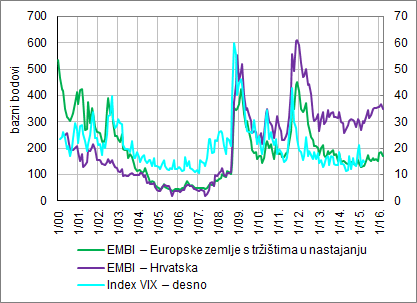

Osim međunarodnih tržišnih kamatnih stopa, na formiranje cijene zaduživanja domaćih sektora znatno utječe i premija za rizik. S tim u vezi, najvažnija je premija za rizik države čije kretanje u pravilu ovisi o kretanju opće sklonosti riziku te o domaćim makroekonomskim i financijskim pokazateljima. U prošlosti se premija za rizik Republike Hrvatske (mjereno razlikom prinosa na osnovi indeksa EMBI) kretala u razmjerno širokom rasponu od gotovo zanemarivih 0,17% (17 baznih bodova) do čak više od 6% (625 baznih bodova) (Slika 10.). Premija za rizik države ne prenosi se izravno na trošak kredita za potrošače, ali ima značajan utjecaj na visinu kamatnih stopa.

Slika 10. Premija za rizik za Hrvatsku kolebljiva je

Napomena: Razlika prinosa na osnovi indeksa EMBI pokazatelj je koji odražava prosječnu relativnu rizičnost ulaganja u portfelj državnih vrijednosnih papira. Na slici su prikazane vrijednosti za Hrvatsku i europske zemlje s tržištima u nastajanju. Indeksom VIX mjeri se implicitna kolebljivost cijena opcija na dionički indeks S&P 500 i u literaturi se često koristi kao pokazatelj nesklonosti ulagača riziku.

Izvor: Bloomberg

Trenutačno je premija za rizik države za Hrvatsku povišena; na kraju prvog tromjesečja 2016. iznosila je oko 346 baznih bodova (aproksimirano razlikom prinosa na osnovi indeksa EMBI) i znatno je viša u odnosu na ostale zemlje Srednje i Istočne Europe. To znači da su kamatne stope u Hrvatskoj trenutačno relativno niske, ponajprije zahvaljujući niskim referentnim kamatnim stopama u svijetu i Hrvatskoj (slike 11. i 12.).

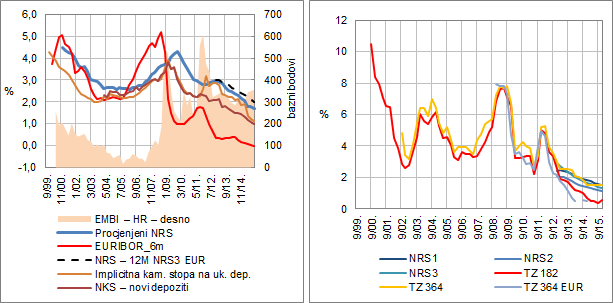

Slike 11. i 12. NRS se kreće slično kao i kamatna stopa na depozite

Napomena: NKS – novi depoziti označuju kamatnu stopu na novozaprimljene ukupne depozite (svi sektori, sve valute); TZ182 i TZ364 su kamatne stope na trezorske zapise Ministarstva financija s dospijećem od 182 odnosno 364 dana u kunama, a TZ364 EUR za trezorske zapise u eurima s dospijećem od 364 dana; na desnoj slici svi su NRS pokazatelji kunski jednogodišnji.

Izvor: HNB

Nacionalna referentna stopa koristi se kao promjenjivi parametar za određivanje visine kamatne stope koju objavljuje i računa Hrvatska udruga banaka od kraja 2012. godine i ažurira se tromjesečno, pa je vremenska serija tih podataka relativno kratka i sastoji se od 13 objavljenih vrijednosti za svaki od objavljenih indeksa.

Prema svojoj definiciji nacionalna referentna stopa jest prosječni trošak izvora sredstava hrvatskoga bankarskog sektora (banaka i štednih banaka), s obzirom na određeno proteklo razdoblje, vrstu izvora (depoziti fizičkih osoba, depoziti pravnih osoba iz nefinancijskog sektora, ostali izvori sredstava banaka) i relevantnu valutu. Prema vrsti izvora NRS se posebno računa za izvore sredstava koje čine depoziti fizičkih osoba i oni čine pokazatelj NRS1. Depoziti fizičkih osoba i nefinancijskog sektora čine pokazatelj NRS2. NRS1 i NRS2 posebno se računaju za kunske i posebno za eurske izvore sredstava. NRS3 računa se za sve glavne izvore sredstava od svih fizičkih i pravnih osoba, uključujući i one iz financijskog sektora, i to posebno za kune, eure, švicarski franak i američki dolar.

Svaka od gore navedenih inačica NRS-a izračunava se za razdoblja od 3, 6 i 12 mjeseci. Na kraju postoje 24 inačice NRS-a, pri čemu je primjerice oznaka tromjesečnog NRS-a formiranog na temelju podataka o depozitima fizičkih osoba u kunama oblika 3M NRS1 za HRK.

Jednogodišnji NRS izračunat za kunske izvore sredstava, u svojem kratkom vremenskom okviru bilježi kontinuirani trend pada vrijednosti od početka izračuna ovog pokazatelja. Pad je nešto manji za pokazatelje NRS1 i NRS2, no za NRS3 zbog toga što u izračun NRS3 pokazatelja ulaze i sredstva koja banke posuđuju od financijskog sektora, a koja su u promatranom razdoblju zabilježila nešto veći pad cijene sredstava nego što je to slučaj kod depozita stanovništva i nefinancijskih poduzeća. Stoga su sve navedene stope trenutačno na najnižim zabilježenim razinama i iznose 1,5 posto za NRS1, zatim 1,12 posto za NRS2 te 1,36 posto za NRS3.

Kako je ranije spomenuto, vremenska serija službenih podatka za NRS razmjerno je kratka, u prvom redu zbog nedostupnosti povijesnih podataka o troškovima pojedinačnih izvora sredstava banaka u Hrvatskoj. Ipak, da bi se stekao uvid u dugoročnije trendove, moguće je procijeniti povijesno kretanje NRS-a, iako samo na agregatnoj razini, za sve izvore sredstava banaka i sve valute. Ako se promatra kretanje tako procijenjenoga agregatnog jednogodišnjeg NRS-a od 1999. do 2015. godine, primjetno je da on oslikava kretanje referentne stope Europske središnje banke te premije za rizik Republike Hrvatske. Također je važno napomenuti da NRS zbog svoje metodologije izračuna iz povijesnih podataka relativno sporije reagira na promjene ovih pokazatelja koji su po svojoj prirodi ipak nešto kolebljiviji. Prosječna vrijednost ovako procijenjenog NRS-a u promatranom razdoblju iznosila je 3,1 postotni bod i kretala se između vrijednosti od 1,7 i 4,5 postotnih bodova.

Dodatno, kako se NRS računa iz prosječnog troška sredstava banaka, a banke se u Hrvatskoj većinom financiraju iz depozita koji čine više od 80% obveza banaka, kretanje procijenjenoga agregatnog NRS-a usklađeno je s kretanjem implicitne nominalne kamatne stope na depozite (Slika 11.). Ta je veza još naglašenija ako se promatraju NRS1 i NRS2 inačice koje se računaju isključivo iz depozita fizičkih osoba i nefinancijskog sektora.

Kamatne stope na trezorske zapise Ministarstva financija na temelju Zakona o potrošačkom kreditiranju još su jedan mogući promjenjivi parametar u kreditnim odnosima potrošača i banaka, a u promatranom razdoblju nešto su kolebljiviji pokazatelj od NRS-a. Zbog slabo razvijenoga domaćeg financijskog tržišta u dužem roku ova kamatna stopa može znatno oscilirati (Slika 12.). Trenutačno je dinamika ovih stopa usporediva s dinamikom NRS-a, a njihove razine također su slične. Njihova razina ovisi o nizu činitelja: kreditnom rejtingu države, potrebama države za financiranjem, likvidnosti bankovnog sustava, globalnoj nesklonosti riziku, referentnim kamatnim stopama najvećih svjetskih središnjih banaka i slično. Nedostaci ovih stopa za potrošače stoga su njihova moguća kolebljivost, ovisnost o državnim financijama te nemogućnost zaštite od rizika njihova porasta.

Slično NRS-u, trenutačno su kamatne stope na trezorske zapise Ministarstva financija na dosad najnižim razinama – od 0,55 postotnih bodova u slučaju šestomjesečnoga kunskog trezorskog zapisa te 1,5 postotnih bodova u slučaju jednogodišnjega kunskog trezorskog zapisa, što je za otprilike 6 postotnih bodova niže od vrijednosti koju je ovaj pokazatelj imao sredinom 2009. godine kada su naglo presušili tokovi kapitala na međunarodnim financijskim tržištima (Slika 12.). Ministarstvo financija izdaje trezorske zapise u kunama i one nominirane u eurima. Kretanje kamatnih stopa na obje vrste zapisa generalno je podudarno, ali postoje razdoblja kada se kamatne stope na ove dvije vrste trezorskih zapisa mogu razlikovati, ovisno o ponudi i potražnji za kunama i devizama na novčanom tržištu. (Slika 12.)

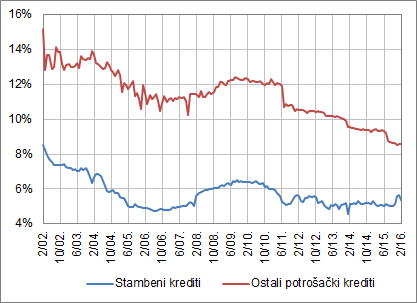

Slika 13. S iznimkom krize, kamatne stope na kredite potrošačima padaju

Napomena: Prikazane su kamatne stope na ukupne novoodobrene kredite (sve valute).

Izvor: HNB

Kamatne stope na novoodobrene stambene i potrošačke kredite u razdoblju nakon 2002. iskazivale su sličnu dinamiku kretanja. Nakon njihova kontinuiranog snižavanja do početka krize (za potrošačke kredite s razina od otprilike 15% na 11%, odnosno za stambene kredite s otprilike 9% na 5%) početkom 2008. primjetan je njihov blagi rast sve do početka 2010., djelomično i zbog promjene strukture novoodobrenih kredita, u kojoj je bilo manje stambenih kredita s relativno nižom kamatnom stopom. Nakon toga opet je primjetno njihovo kontinuirano snižavanje sve do danas. Ipak, to je snižavanje kamatnih stopa nakon 2010. najizraženije kod potrošačkih u odnosu na stambene kredite, a poglavito pod utjecajem regulatornih izmjena u tom razdoblju, a koje su ograničile cijenu kratkoročnoga potrošačkog financiranja.

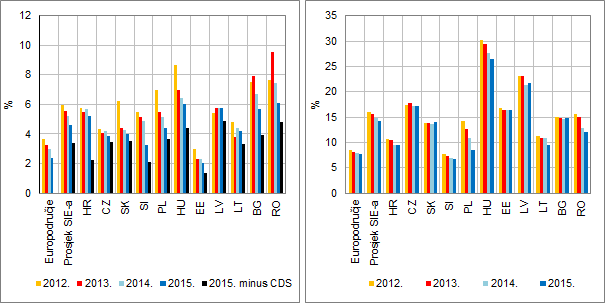

Međunarodna usporedba

Međunarodna usporedba aktualne razine i recentne dinamike kamatnih stopa na stambene i ostale kredite potrošača Hrvatsku svrstava oko prosjeka zemalja SIE-a, pri čemu su kamatne stope na stambene kredite tek nešto više od tog prosjeka, dok su kamatne stope na ostale kredite potrošačima niže od prosjeka. Pritom usporedbu kamatnih stopa iz kategorije ostalih kredita stanovništvu treba uzeti s određenim oprezom budući da se radi o skupini nehomogenih proizvoda. Nasuprot tome, stambeni krediti u većoj su mjeri homogena skupina proizvoda. Korigirano za premiju rizika države, koja među ostalim činiteljima utječe na razinu kamatne stope, kamatne stope na stambene kredite u Hrvatskoj ispod su prosjeka zemalja SIE-a (slike 14. i 15.). Ipak, ovakva je usporedba ograničena čak i kada je riječ o relativno homogenom proizvodu poput stambenoga kredita. Naime, da bi kamatne stope bile potpuno usporedive, potrebno bi bilo napraviti korekciju za ročnost kredita, osiguranje kredita, valutu podizanja kredita i sl.

Slike 14. i 15. Međunarodna usporedba kretanja kamatnih stopa na stambene kredite (lijevo) i na ostale kredite stanovništvu (desno)

Napomena: Kamatne stope odnose se na jednostavni prosjek mjesečnih kamatnih stopa u određenoj godini. Oznakom "2015. minus CDS" prikazana je kamatna stopa za stambene kredite umanjena za premiju rizika države, mjerena kreditnim izvedenicama na osnovi nastanka statusa neispunjavanja obveza (engl. credit default swap ili CDS).

Izvor: ESB

Razlike između nacionalne referentne stope (NRS) i EURIBOR-a

Način na koji se promjena kamatnih stopa iz okružja prenosi na konkretni kredit ovisi o referentnoj stopi koja se na njega primjenjuje. Tako postoje značajne razlike u dinamici dviju najčešće korištenih referentnih kamatnih stopa – nacionalne referentne stope (NRS) i EURIBOR-a.

NRS je implicitna pasivna kamatna stopa, odnosno vagani prosječni trošak financiranja banaka. S obzirom na način njegova izračuna (npr. njegova razina od svibnja do kolovoza izračunava se na temelju podataka o trošku obveza banaka prosječno dva tromjesečja ranije – od siječnja do ožujka), ovaj promjenjivi parametar reagira s pomakom. Osim toga, jednom i kada počne reagirati, ta je reakcija u početku slabijeg intenziteta budući da kretanja iz jednog mjeseca imaju malen utjecaj na ukupne implicitne troškove.

S druge strane, porast EURIBOR-a u znatno bi se kraćem roku odrazio na opći porast kamatnih stopa. Budući da se njegova vrijednost mijenja svakodnevno, njegovo bi prelijevanje u kamatne stope koje se primjenjuju na kredite kasnilo samo zbog proteka vremena potrebnog za promjenu kamatnih stopa. Iako u Zakonu o potrošačkom kreditiranju nije eksplicitno navedeno u kojem roku banke mogu uskladiti kamatne stope s porastom EURIBOR-a, dosadašnja praksa banaka pokazuje da one uglavnom usklađuju kamatne stope koje zaračunavaju potrošačima s referentnima svakog polugodišta. Dakle, zbog nešto sporijeg prelijevanja troška izvora financiranja banaka (u prvom redu primljenih depozita i kredita) na NRS u odnosu na EURIBOR, kamatne stope na kredite potrošačima kod kojih je NRS promjenjiva stopa rasle bi sporije.

No, promjene kamatnih stopa ne moraju se nužno odvijati u smjeru rasta pa je potrebno promatrati položaj dužnika i u slučaju pada kamatnih stopa. Tada tromost NRS-a ne bi išla u prilog potrošača, već bi usporavala pad kamatnih stopa, odnosno poboljšanje uvjeta za potrošače. U takvom scenariju položaj korisnika kredita kojima je promjenjivi parametar EURIBOR bio bi povoljniji.

Specifičnosti NRS-a i EURIBOR-a nisu jedini elementi koji utječu na dinamiku promjene kamatnih stopa. Naime, pravila o maksimalnoj dopuštenoj visini kamatnih stopa prema Zakonu o potrošačkom kreditiranju također mogu uzrokovati inerciju pri mijenjanju kamatnih stopa. Budući da se Zakonom definiraju najviše kamatne stope na kredite kućanstvima kao funkciju prosječne vagane stope svih banaka na stanja kredita, očito je da i distribucija kamatnih stopa po bankama može utjecati na mogućnost pojedine banke da podiže kamatne stope. Na taj način banke s višim kamatnim stopama nemaju prostora za rast kamatnih stopa potrošačima. No, dođe li do porasta kamatnih stopa, i prosjeci koji definiraju maksimalne kamatne stope dobit će uzlaznu putanju.

U slučaju znatnijeg porasta stopa ova ograničenja ne bi na sve dužnike djelovala jednako, a način prilagodbe ovisio bi o položaju klijenta u distribuciji razine kamatnih stopa. Tako bi promjena kamatnih stopa, neovisno o tome jesu li kamatne stope vezane uz EURIBOR ili NRS, bila nešto tromija za klijente koji su bliži zakonski dopuštenom maksimumu kamatnih stopa, a brža za one koji su niže u distribuciji visine kamatnih stopa.

Osim nekih prednosti NRS-a, u smislu njegove naizgled veće stabilnosti i predvidivosti, u određenim bi okolnostima njegovo korištenje moglo rezultirati brzom materijalizacijom kamatnog rizika. Naime, u slučaju snažnijeg porasta kamatnih stopa na depozite moguć je povećan interes klijenata za prijevremenim razročavanjem postojećih depozita kako bi ostvarili novu, veću kamatnu stopu. Posljedica takvog postupanja bio bi i rast NRS-a, a time i kamatnih stopa za potrošače vezanih uz NRS.

Postoji još jedna razlika između referentnih kamatnih stopa NRS-a i EURIBOR-a s obzirom na specifične okolnosti njihova odobravanja. Naime, prosječni eurski stambeni kredit odobren krajem 2015. godine i vezan uz NRS ima varijabilni dio u iznosu od oko 1,9 postotnih bodova, a fiksni u iznosu od oko 3,7 postotnih bodova. Nasuprot tome, usporedivi kredit odobren uz EURIBOR ima promjenjivi dio u iznosu od oko 0,03 postotna boda, a fiksni dio u iznosu od 5,6 postotnih bodova. Prema tome, eurski stambeni krediti koji su odobreni uz EURIBOR kao promjenjivu stopu odobreni su zapravo gotovo u cijelosti uz fiksni dio, odnosno dio na koji banka može utjecati s pomoću svojih internih procedura. Na taj način banka može odlučiti da ne prenese na klijente u cijelosti porast kamatnih stopa, nego da umjesto toga permanentno smanji dio svoje marže, odnosno fiksni dio kamate. No, takvo postupanje isključivo je u domeni poslovne odluke banke i za to ne postoji zakonska obveza.

Porast referentnih stopa na međunarodnom tržištu nije jedina promjena koja bi mogla utjecati na materijalizaciju kamatnog rizika. Primjerice, ako EURIBOR ostane na niskim razinama, a premija za rizik Hrvatske poraste, došlo bi do divergentnih kretanja kod kamatnih stopa na ove dvije vrste kredita. Kod kredita koji su vezani uz EURIBOR kamatne bi stope ostale nepromijenjene jer fiksni dio kredita odobrenih uz EURIBOR "zaključava" trenutačnu razinu premije za rizik države. Iz pozicije klijenata to bi bilo povoljno budući da bi se oni financirali po stopi ispod "tržišne". Nasuprot tome, kamatne stope na kredite koji su vezani uz NRS vjerojatno bi porasle jer NRS implicitno odražava premiju za rizik zemlje. Na taj način veća premija za rizik države prelila bi se na kućanstva. Naravno, vrijedi i obratno: u slučaju pada premije za rizik zemlje kamatna stopa na kredite koji su vezani uz NRS očekivano bi pala (zbog pada NRS-a), dok bi ona na odobrene kredite vezane uz EURIBOR ostala nepromijenjena.

Ipak, očekivano je da bi novoodobreni krediti vezani uz EURIBOR tada imali niži fiksni dio, pa bi potrošač (kako je već objašnjeno u tekstu) mogao prema tada važećoj ponudi kredita, naknadama i uvjetima već postojećega kredita te svojoj kreditnoj sposobnosti refinancirati kredit uz nižu kamatnu stopu.

Tablica 1. Usporedba karakteristika referentnih kamatnih stopa

| EURIBOR | NRS (Nacionalna referentna stopa) | Kamatna stopa na trezorske zapise | |

|---|---|---|---|

| Brzina promjene | Brza | Spora | Brza |

| Ovisnost o kretanjima na međunarodnom tržištu | Izravna veza | Neizravna veza | Neizravna veza |

| Ovisnost o kretanjima na domaćem tržištu | Ne | Izravna veza | Izravna veza |

| Mogućnost zaštite instrumentima osiguranja | Postoji razvijeno tržište | Ne postoji | Ne postoji |

Izvor: HNB

Konačno, treba spomenuti da, za razliku od EURIBOR-a, za NRS ne postoji razvijeno tržište za zaštitu od rizika financijskim izvedenicama. S druge strane, za EURIBOR postoji razvijeno tržište instrumenata osiguranja od kamatnog rizika. Prema tome, kamatni rizik koji proizlazi iz korištenja EURIBOR-a banke, kao pružatelji usluge potrošačima, načelno mogu smanjiti ili čak potpuno neutralizirati korištenjem raznih financijskih izvedenica te ponuditi klijentima fiksne kamatne stope. Korištenje instrumenata osiguranja od kamatnog rizika pretpostavlja dodatne troškove, koje banke mogu ugraditi u ukupnu cijenu proizvoda odnosno povisiti kamatnu stopu. U praksi potrošači nemaju pristup tržištu izvedenica, pa je za kredite potrošačima glavni način osiguranja od kamatnog rizika korištenje kredita s fiksnom kamatnom stopom koje im banke mogu ponuditi.

1 EURIBOR je kamatna stopa koja se za valutu euro određuje na europskom međubankovnom tržištu, a odražava politiku Europske središnje banke i tekućih tržišnih i ekonomskih kretanja

2 Skup banaka na osnovi čijih se kotacija računa vrijednost EURIBOR-a može se naći na http://www.euribor-rates.eu/panelbanks.asp.