Igor Ljubaj

Na 31. Ekonomskoj radionici Hrvatske narodne banke, koja se održala 29. listopada o. g., svoj rad "Međunarodne pričuve, tečajne razlike i financijski rezultat poslovanja HNB-a" predstavio je Igor Ljubaj, viši savjetnik u Direkciji za upravljanje međunarodnim pričuvama i deviznom likvidnošću.

Sve središnje banke imaju međunarodne pričuve neovisno o tome kakvu monetarnu politiku provode, a raspolažu njima radi osiguravanja devizne likvidnosti zemlje i ublažavanja mogućih neravnoteža u platnoj bilanci. Kada se monetarna politika zasniva na održavanju stabilnosti tečaja domaće valute, kao u slučaju Hrvatske, uloga međunarodnih pričuva još je veća jer su devizne intervencije glavni osigurač te stabilnosti, rekao je Ljubaj. U takvim slučajevima međunarodne pričuve, koje su imovina u devizama, čine većinu imovine središnje banke, dok su obveze nominirane u domaćoj valuti. Takva valutna neusklađenost imovine i obveza prisutna je u bilancama većine središnjih banaka malih otvorenih gospodarstava. Zbog toga, kao i zbog računovodstvenih konvencija, pri promjeni tečaja domaće valute prema svjetskim rezervnim valutama dolazi do obračuna tzv. nerealiziranih tečajnih razlika koje mogu znatno utjecati na rezultat poslovanja. Upravljanje međunarodnim pričuvama ponajprije se rukovodi načelima likvidnosti i sigurnosti, a tek potom načelom profitabilnosti, naglasio je Ljubaj.

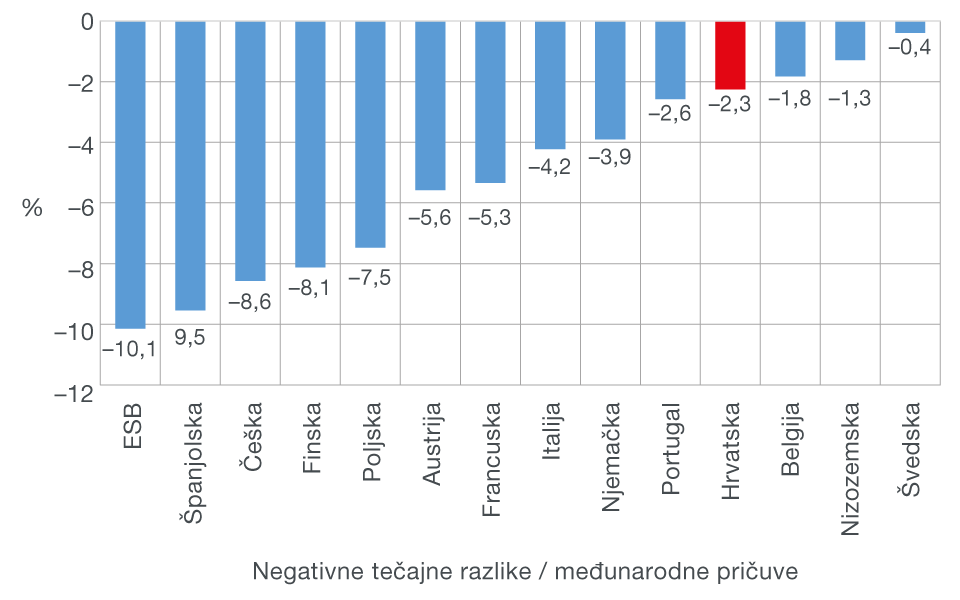

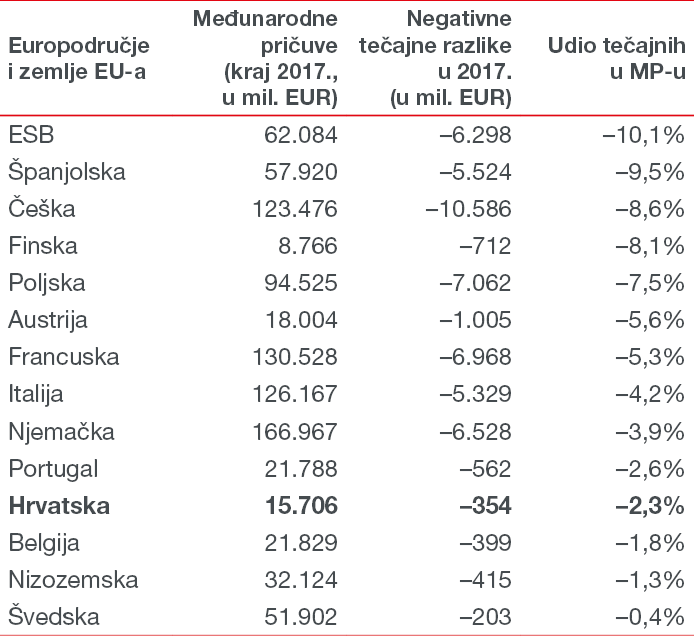

Imovina HNB-a nominirana je 99% u stranoj valuti (većinom u eurima i manjim dijelom u američkim dolarima), a samo 1% u kunama. Valutna struktura međunarodnih pričuva proizlazi iz temeljnih obilježja hrvatskoga gospodarstva, odnosno valutne strukture kratkoročnoga inozemnog duga i valutne strukture uvoza, istaknuo je Ljubaj. Iz tog razloga svaka promjena tečaja kune prema euru i kune prema američkom dolaru mijenja kunski iskaz pričuva. Upravo su tečajne razlike bile isključivi razlog zbog kojeg je HNB u 2017. i 2018. zabilježio prvi negativan rezultat financijskog poslovanja HNB-a još od 2003. godine. U 2017. to je pretežito bilo zbog jačanja eura prema američkom dolaru na svjetskome deviznom tržištu, a u 2018. zbog jačanja kune prema euru. Na velik iznos tečajnih razlika utjecala je i činjenica da su međunarodne pričuve posljednjih godina znatno porasle, zbog čega ista promjena tečaja uzrokuje u apsolutnom iznosu veće nerealizirane negativne tečajne razlike. Istaknuto je i da je kod svjetskih valuta kolebljivost tečaja velika i nepredvidiva.

Pojedine središnje banke, poput središnjih banaka Češke i Slovačke, zbog velikog su iznosa negativnih tečajnih razlika izgubile cjelokupan kapital. Nasuprot tome, kapital HNB-a nikada nije bio ugrožen jer su se gubici bez poteškoća pokrivali iz općih pričuva, koje su većinom formirane upravo od nerealiziranih pozitivnih tečajnih razlika u prethodnim godinama. Pristupanje europodručju u slučaju HNB-a podrazumijevat će primjenu računovodstvenih pravila Europske središnje banke koja su primjerenija poslovanju središnje banke, a tada tečajne razlike, zbog drugačijega računovodstvenog tretmana, više neće utjecati na računovodstveni iskaz financijskog poslovanja na način kao što je sada slučaj.

Tečajne razlike za 2017. godinu