Makroprudencijalna dijagnostika, br. 10

Uvodne napomene

Makroprudencijalni dijagnostički proces sastoji se od ocjenjivanja makroekonomskih i financijskih odnosa i kretanja koji mogu rezultirati narušavanjem financijske stabilnosti. Pritom se pojedinačni signali koji upozoravaju na povećan stupanj rizika detektiraju na temelju kalibracija statističkim metodama, regulatornih standarda ili stručnih procjena. Oni se sintetički prikazuju u mapi rizika, a indiciraju razinu i dinamiku ranjivosti te tako olakšavaju postupak identifikacije sistemskog rizika, što podrazumijeva određivanje njegove prirode (strukturna ili ciklička), lokacije (segment sustava u kojem se razvija) i izvora (primjerice, odražava li više poremećaje na strani ponude ili na strani potražnje). S obzirom na tu dijagnostiku, optimizira se instrumentarij i kalibrira intenzitet mjera koje bi trebale najučinkovitije djelovati na rizik, reducirati regulatorni rizik, uključujući mogućnost nepoduzimanja aktivnosti, te minimizirati potencijalna negativna prelijevanja na druge sektore kao i neočekivane prekogranične učinke. Osim toga, na taj se način tržišni sudionici informiraju o identificiranim ranjivostima i rizicima koji bi se mogli materijalizirati i ugroziti financijsku stabilnost.

Pojmovnik

Financijska stabilnost je stanje koje se očituje u nesmetanom i učinkovitom funkcioniranju ukupnoga financijskog sustava u procesima alokacije financijskih resursa, procjene i upravljanja rizicima te izvršavanja plaćanja, kao i u otpornosti financijskog sustava na iznenadne šokove te pridonošenju dugoročno održivome gospodarskom rastu.

Sistemski rizik definira se kao rizik nastupanja događaja koji kroz različite kanale mogu onemogućiti obavljanje financijskih usluga ili rezultirati snažnim porastom njihovih cijena i ugroziti neometano poslovanje većeg dijela financijskog sustava, a stoga negativno djelovati i na realnu gospodarsku aktivnost.

Ranjivost u kontekstu financijske stabilnosti označuje strukturna obilježja, odnosno slabosti domaćega gospodarstva koje ga mogu činiti manje otpornim na moguće šokove i pojačavati negativne posljedice tih šokova. U publikaciji se analiziraju rizici povezani s događajima ili kretanjima čija materijalizacija može rezultirati narušavanjem financijske stabilnosti. Primjerice, zbog visokih omjera javnog i inozemnog duga i BDP-a te visokih potreba za njegovim (re)financiranjem, Hrvatska je vrlo ranjiva s obzirom na moguće promjene financijskih uvjeta i izložena je rizicima promjene kamatnih stopa ili tečaja.

Mjere makroprudencijalne politike podrazumijevaju primjenu instrumenata ekonomske politike, a ovisno o specifičnostima rizika i obilježjima njegove materijalizacije mogu biti standardne mjere makroprudencijalne politike. Osim toga, mjere monetarne, mikroprudencijalne, fiskalne i drugih politika mogu se također, ako je to potrebno, upotrebljavati u makroprudencijalne svrhe. Isto tako, s obzirom na to da unatoč određenim pravilnostima evolucija sistemskog rizika i njegove posljedice mogu biti teško predvidive u svim svojim manifestacijama, uspješno očuvanje financijske stabilnosti ne zahtijeva samo međuinstitucionalnu suradnju u području njihove koordinacije već po potrebi i oblikovanje dodatnih mjera i pristupa.

1. Identifikacija sistemskih rizika

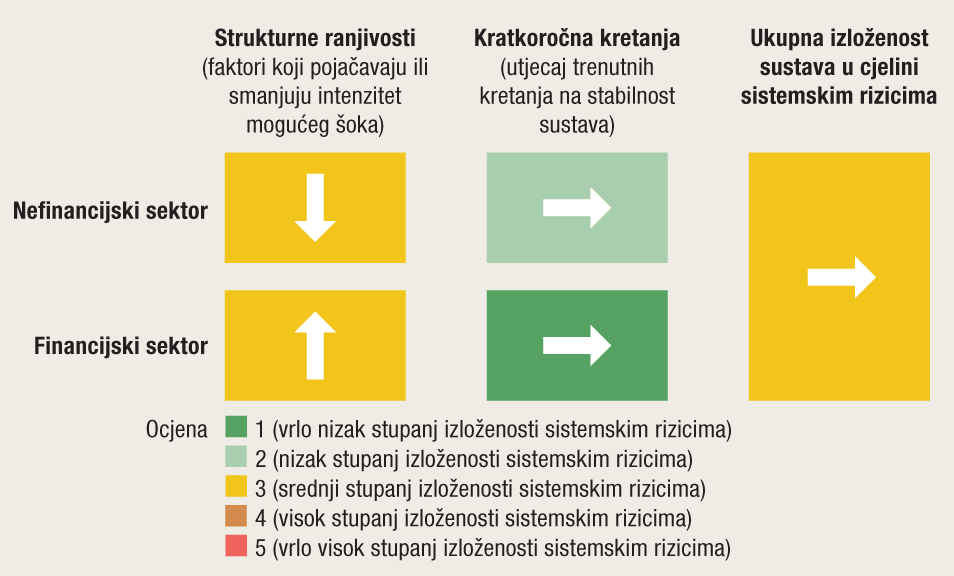

Ukupna izloženost sistemskim rizicima na kraju četvrtog tromjesečja 2019. zadržana je na umjereno visokoj razini (Slika 1.). U razdoblju povoljnih kratkoročnih kretanja u financijskom sektoru koji se očituju u poboljšanju kvalitete imovine banaka te u uvjetima visoke solventnosti i likvidnosti, došlo je do porasta strukturnih slabosti sektora zbog rastuće koncentracije prihoda te neizvjesnosti oko budućih troškova sudskih sporova. Zbog toga je ukupna ocjena rizika zadržana na razini prethodne (Makroprudencijalna dijagnostika br. 9), unatoč povoljnim makroekonomskim kretanjima koja snižavaju strukturne slabosti nefinancijskog sektora.

Slika 1. Mapa rizika, četvrto tromjesečje 2019.

Napomena: Strelice označuju promjene u odnosu na Mapu rizika za treće tromjesečje 2019., objavljenu u Makroprudencijalnoj dijagnostici br. 9 (rujan 2019.).

Izvor: HNB

Strukturne ranjivosti domaćega gospodarstva ublažene su pod utjecajem povoljnih gospodarskih kretanja te nastavka smanjivanja izloženosti nefinancijskog sektora valutnom i kamatnom riziku. U 2020. očekuje se nastavak rasta gospodarske aktivnosti neznatno slabijim intenzitetom u odnosu na proteklu godinu, koji će se i nadalje zasnivati na rastu domaće potražnje i kapitalnih ulaganja, uz očekivani nastavak smanjivanja makroekonomskih neravnoteža. Naime, povoljna kretanja na tržištu rada i rast plaća podupiru potrošački optimizam, koji je na rekordnoj razini, što zajedno s rastom kreditiranja stanovništva potiče domaću potražnju. Zajedno s rastom osobne potrošnje i uvoza koji podupiru prihode proračuna, na stabilnost javnih financija pozitivno djeluju i povoljna kretanja na financijskim tržištima, koja su omogućila zaduženje države po povijesno najpovoljnijim uvjetima, što će pridonijeti padu rashoda za kamate u sljedećem razdoblju. No, i nadalje povišena razina javnog duga važan je strukturni rizik, posebice zbog visokog udjela inozemnog duga i duga povezanog sa stranom valutom.

Izloženost financijskim rizicima osim kod javnog sektora smanjena je i kod privatnoga nefinancijskog sektora, no njegove su strukturne ranjivosti i nadalje prijetnja financijskoj stabilnosti. Zaduženost poduzeća i kućanstava i nadalje je relativno visoka u odnosu na usporedive zemlje SIE-a, što otežava apsorpciju mogućih makroekonomskih šokova. Iako je udio kredita s promjenjivom kamatnom stopom i kredita povezanih sa stranom valutom kod kućanstava i poduzeća i nadalje zamjetan, njegov pad dovodi do smanjivanja njihove strukturne ranjivosti.

Nastavak rasta kvalitete kreditnog portfelja povoljno djeluje na profitabilnost banaka. Kvaliteta kreditnog portfelja banaka kontinuirano se popravlja u procesu prodaje neprihodonosnih plasmana i zbog istodobnog priljeva novoodobrenih kredita. K tome, visoka pokrivenost neprihodonosnih plasmana te standardno visoka kapitaliziranost upućuju na otpornost banaka. No, unatoč ovim pozitivnim trendovima, Hrvatska je i nadalje prema udjelu neprihodonosnih kredita u ukupnim kreditima banaka pri vrhu EU-a. Nastavak višegodišnjeg rasta udjela kredita u domaćoj valuti i s fiksnom kamatnom stopom u ukupnim kreditima djeluje na smanjenje potencijalnoga kreditnog rizika banaka, no s druge strane čini složenijim njihovo upravljanje izravnim financijskim rizicima. Što se tiče strukture financiranja, trend rasta domaćih izvora financiranja smanjuje strukturne ranjivosti sektora povezane s ovisnošću o inozemnom financiranju. Također, visoka kratkoročna likvidnost mjerena koeficijentom likvidnosne pokrivenosti (engl. liquidity coverage ratio – LCR) dodatno se povećala pod utjecajem porasta ulaganja u obveznice središnje države (uz istodobni pad kredita banaka odobrenih središnjoj državi), a rast depozita domaćih sektora potaknutih priljevom sredstava u turističkoj sezoni utjecao je na porast pokazatelja neto stabilnih izvora financiranja (engl. net stable funding ratio – NSFR).

Rastuće oslanjanje banaka na prihode na osnovi gotovinskih nenamjenskih kredita i neizvjesnost oko budućih troškova sudskih sporova utječu na rast strukturnih rizika u financijskom sustavu. U okružju povijesno niskih kamatnih stopa, gotovinski nenamjenski krediti jedini su proizvod banaka po kojima kamatni prihod raste. No, rizičnost sve većeg oslanjanja banaka na ove, uglavnom neosigurane proizvode, naglašena je i zbog trenutno nefunkcionalnog HROK-a. Istodobno, prihod od financiranja sektora države, koji je bio izrazito važan u akutnoj fazi globalne financijske krize, u sadašnjim uvjetima pada prinosa te manjih potreba države za financiranjem nastavlja se smanjivati. Naposljetku, unatoč nižim troškovima ispravaka vrijednosti za kreditni rizik, zamjetno su porasle rezervacije za troškove sudskih sporova na osnovi ugovaranja kredita s valutnom klauzulom u švicarskim francima ili s promjenjivom kamatnom stopom. Ukupni je obujam tih troškova neizvjestan, jer ovisi o tome kakve će biti konačne sudske odluke, ali i o broju i dinamici pokretanja individualnih sporova.

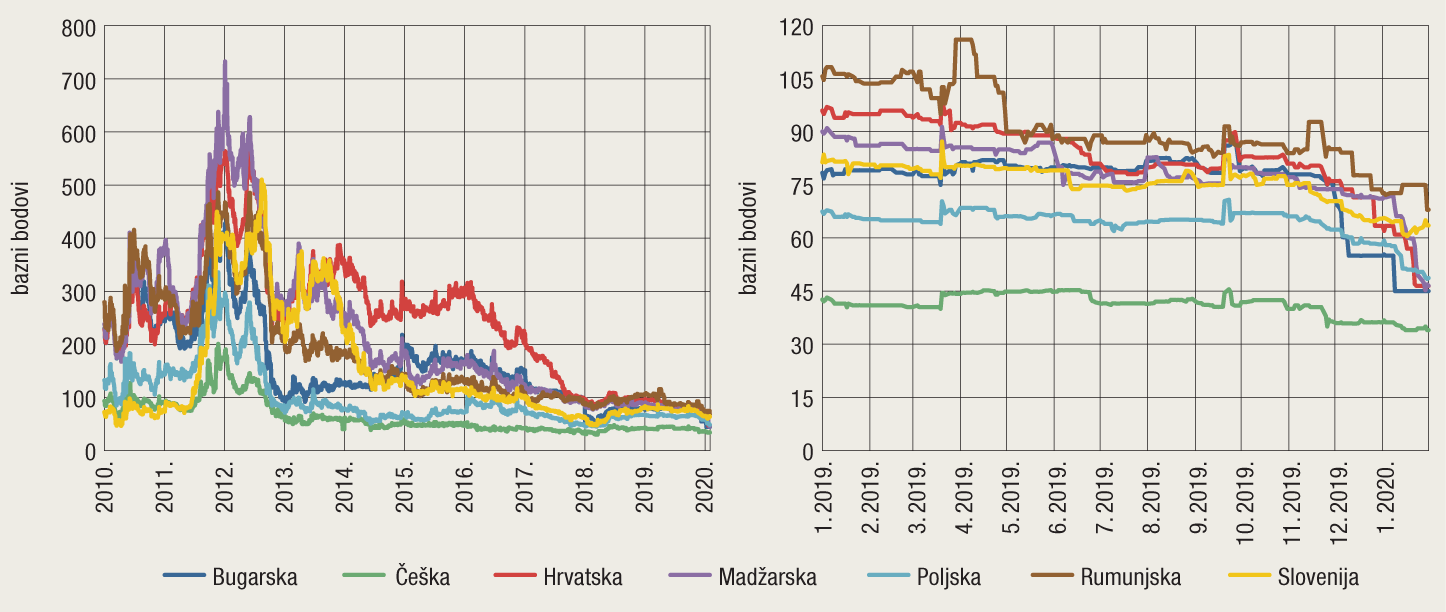

Povoljna kretanja na financijskim tržištima ogledaju se u niskoj kolebljivosti indeksa financijskog stresa i padu premije za rizik. Indeks financijskog stresa koji prikazuje tekuća kretanja na hrvatskom financijskom tržištu zadržava se na niskoj razini, bez većih kolebljivosti. Premija osiguranja od kreditnog rizika za državu nastavila se smanjivati (Slika 2.) i trenutno se nalazi na povijesno najnižim razinama, što bi trebalo u sljedećem razdoblju omogućiti nastavak zanavljanja duga po povoljnim uvjetima.

Slika 2. Kretanje premije osiguranja od kreditnog rizika (CDS) za petogodišnje obveznice za odabrane zemlje SIE-a i Hrvatsku

Napomena: podaci do 31. siječnja 2020.

Izvor: S&P Capital IQ

Niska razina kamatnih stopa i rast neto financijske imovine olakšavaju teret otplaćivanja i jačaju sposobnost otplate duga kućanstvima. Unatoč očekivanom pooštravanju uvjeta kreditiranja za gotovinske kredite zbog usklađivanja s Preporukom o postupanju pri odobravanju nestambenih kredita potrošačima, ovi su krediti i nadalje glavni generator rasta zaduženosti kućanstava. Dug stanovništva raste i na osnovi stambenih kredita, na čije je ubrzanje krajem 2019. utjecao i državni program subvencioniranja u sklopu APN-a, a njegovo je provođenje za 2020. godinu najavljeno za ožujak i rujan. Unatoč rastu duga, povoljni uvjeti financiranja zajedno s pozitivnim trendovima na tržištu rada i rast likvidne financijske imovine olakšavaju otplaćivanje duga ovog sektora.

Pod utjecajem rasta cijena nekretnina rastu i rizici povezani s ovim tržištem. Jedan od razloga snažnog rasta cijena jest državni programa subvencioniranja kredita, koji zajedno s pozitivnim kretanjima na tržištu rada i povoljnim uvjetima financiranja podržava rast cijena nekretnina. No, cijene nekretnina u Zagrebu i na Jadranu rastu i pod utjecajem turističkih kretanja, ali i atraktivnosti hrvatske obale stranim državljanima, koji se sve više odlučuju na kupnju nekretnina. No, iako u sadašnjim uvjetima niskih kamatnih stopa ulaganje u imovinu čini investiciju koja omogućuje određeni prinos, ono potiče akumulaciju rizika. Promjene cijena nekretnina mogu utjecati na razinu rizika u financijskim institucijama i putem stambenoga kreditiranja kućanstva, i kreditiranjem korporativnih projekata izgradnje. Intenzivnijim kreditiranjem sektora nekretnina banke se izlažu riziku potencijalnog pada cijena, koji može negativno utjecati na njihovu stabilnost u smislu pada vrijednosti kolaterala, osobito ako je povezan s visokom zaduženošću korisnika kredita.

Pozitivna kratkoročna kretanja prisutna su kod nefinancijskih poduzeća, čiji se pokazatelji zaduženosti smanjuju. Zabilježen rast kapitala i bruto operativnog viška povoljno djeluje na solventnost i likvidnosti sektora poduzeća. No, i nadalje su prisutne neizvjesnosti povezane s operativnim restrukturiranjem grupe Fortenova (bivši Agrokor), kao i same provedbe nagodbe. Ograničavajući činitelji koji bi u sljedećem razdoblju mogli utjecati na kretanja u sektoru nefinancijskih poduzeća, uz nedostatak adekvatne radne snage, jesu i nedovoljna ulaganja u nove tehnologije i otežan pristup kapitalu.

2. Potencijalni okidači za materijalizaciju rizika

Glavni potencijalni okidači za materijalizaciju rizika u Hrvatskoj i nadalje najvećim dijelom proizlaze iz kretanja u vanjskom okružju. Iako je posljednjih mjeseci postignut napredak u trgovinskim pregovorima između Kine i SAD-a, i dalje su naglašene trgovinske napetosti između SAD-a i Europske unije kao i neizvjesnost oko budućeg rasta u Njemačkoj. Dodatno, na globalni rast negativno bi mogao utjecati i kratak rok za dogovor o budućim trgovinskim odnosima između Ujedinjene Kraljevine i EU-a, kao i moguće snažnije usporavanje gospodarskog rasta u Kini te geopolitičke napetosti na Bliskom istoku. U okolnostima slabijega ekonomskog rasta i slabih inflatornih pritisaka Europska središnja banka najavljuje kako će nastaviti s ekspanzivnom monetarnom politikom.

Potencijalni okidači za materijalizaciju rizika iz domaćeg okružja trenutno se ne ocjenjuju znatnima. U 2020. godini očekuje se nastavak gospodarskog rasta, mada malo slabijim intenzitetom nego u 2019., s i nadalje prisutnim rizicima povezanima s tržištem rada, produktivnošću i samom strukturom ekonomije. Tržište rada uz emigraciju radno sposobnog stanovništva karakterizira niska participacija radne snage te strukturna nezaposlenost. Na trenutno povoljna kretanja javnih financija negativno bi mogao utjecati nastavak akumuliranja duga u zdravstvu, ali i snažno povećavanje rashoda za plaće i različite transfere u izbornoj godini. Dodatni rizik i nadalje su neizvjesnosti glede rezultata tužbi i međunarodnih arbitraža u kojima u ovom trenutku sudjeluje Republika Hrvatska. Naposljetku, iako su financijski problemi u koncernu Fortenova i s brodogradilištima znatno smanjeni, rizici u smislu provedbe nagodbe ili izrada programa restrukturiranja pojedinih velikih poduzeća u problemima još su prisutni.

Što se tiče financijskog sektora, glavni izazovi za očuvanje stabilnosti proizlaze iz neizvjesnosti sudskih odluka u procesima koje potrošači podižu protiv banaka. To se prije svega odnosi na pitanje ništavnosti odredbi ugovora o kreditu s promjenjivom kamatnom stopom i valutnom klauzulom u švicarskim francima, te posljedično i sporazum o konverziji. Naime, očekuje se da će Vrhovni sud do sredine ožujka 2020. donijeti odluku u oglednom postupku o pitanju ništavnosti sporazuma o konverziji pokrenutom na osnovi izmjena Zakona o parničnom postupku, nakon čega su svi sudovi, u nastavljenim postupcima, vezani tim pravnim shvaćanjem. O toj odluci ovisit će broj tužbi i visina potencijalnih troškova za banke. Također, iako je opterećenje kapitala kvalitetom kreditnog portfelja znatno smanjeno od izbijanja krize, valja imati na umu da se kvaliteta kreditnog portfelja vrlo brzo može pogoršati u stresnim uvjetima, posebice jer se sada nalazimo u zreloj fazi ciklusa neprihodonosnih kredita (Makroprudencijalna dijagnostika br. 3, Okvir 1.).

3. Recentne makrobonitetne aktivnosti

3.1. Nastavak primjene stope protucikličkoga zaštitnog sloja kapitala za Republiku Hrvatsku u prvom tromjesečju 2021.

Na osnovi nove tromjesečne analitičke ocjene razvoja sistemskih rizika cikličke prirode Hrvatska narodna banka objavila je da se i u prvom tromjesečju 2021. zadržava stopa protucikličkoga zaštitnog sloja kapitala od 0%. Naime, ubrzanje rasta realne gospodarske aktivnosti u trećem tromjesečju 2019. bilo je praćeno malo sporijim rastom plasmana monetarnih financijskih institucija privatnom sektoru. Tako je nastavljen trend smanjivanja standardiziranog pokazatelja relativne zaduženosti (tj. omjera ukupnih plasmana i nominalnoga godišnjeg BDP-a), a jaz zaduženosti izračunat na osnovi tog pokazatelja ostao je negativan i ispod svoga dugoročnog trenda. Specifični pokazatelj relativne zaduženosti odnosno omjer kredita domaćih kreditnih institucija nefinancijskom sektoru i tromjesečnoga sezonski prilagođenog BDP-a također se smanjio, dok je jaz zaduženosti izračunat na osnovi tog pokazatelja isto tako ostao negativan. Kako niti drugi važni pokazatelji ne upućuju na povećanje cikličkoga sistemskog rizika povezanog s razdobljima prekomjernoga kreditnog rasta, još uvijek ne postoji potreba za korektivnim intervencijama Hrvatske narodne banke.

3.2. Preispitivanje utvrđivanja ostalih sistemski važnih kreditnih institucija u Republici Hrvatskoj

U skladu sa Smjernicama Europskoga nadzornog tijela za bankarstvo (EBA/GL/2014/10) i Zakonom o kreditnim institucijama ("Narodne novine", br. 159/2013., 19/2015., 102/2015. i 15/2018.) Hrvatska narodna banka kao imenovano tijelo za utvrđivanje ostalih sistemski važnih (OSV) kreditnih institucija u četvrtom tromjesečju 2019. ponovila je redoviti godišnji postupak utvrđivanja OSV kreditnih institucija u Republici Hrvatskoj i određivanja visine zaštitnog sloja kapitala za OSV kreditne institucije. Prateći internu metodologiju, preispitivanjem je, kao i u prethodnoj iteraciji, utvrđeno ukupno sedam OSV kreditnih institucija. Visina zaštitnog sloja kapitala za OSV kreditne institucije utvrđena je primjenom metode jednakoga očekivanog učinka, prema čijim su rezultatima ovisno o ocijenjenoj sistemskoj važnosti kreditne institucije, a unutar zakonski dopuštenog raspona, određene stope zaštitnog sloja u rasponu od 0,5% do 2% ukupnog iznosa izloženosti riziku. Rezultati godišnjeg preispitivanja objavljeni su u prosincu 2019.

Prema Odluci o primjeni zaštitnog sloja za strukturni sistemski rizik ("Narodne novine", br. 78/2017.) OSV kreditne institucije obvezne su održavati i zaštitni sloj za strukturni sistemski rizik, koji se primjenjuje na sve izloženosti. S druge strane, u skladu sa Zakonom o kreditnim institucijama kreditne institucije dužne su održavati stopu zaštitnog sloja za strukturni sistemski rizik odnosno stopu zaštitnog sloja za OSV kreditne institucije, ovisno o tome koja je veća. Budući da je s posljednjim preispitivanjem OSV kreditnih institucija stopa zaštitnog sloja za strukturni sistemski rizik (vidi Tablicu 2.) za sve utvrđene OSV kreditne institucije bila veća od navedena dva zaštitna sloja kapitala, na OSV kreditne institucije primjenjuje se samo stopa zaštitnog sloja za strukturni sistemski rizik.

3.3. Pripreme za pridruživanje europskom tečajnom mehanizmu II i bankovnoj uniji

3.3.1. Izmjene i dopune Zakona o kreditnim institucijama i Zakona o Hrvatskoj narodnoj banci u dijelu koji se odnosi na mjere makrobonitetne politike

Republika Hrvatska u pismu namjere za pridruživanje europskom tečajnom mehanizmu II (ERM II) i bankovnoj uniji obvezala se na donošenje odgovarajućih izmjena i dopuna Zakona o kreditnim institucijama i Zakona o Hrvatskoj narodnoj banci, koje su u siječnju 2020. upućene u saborsku proceduru. Među važnijim prilagodbama Zakona o kreditnim institucijama jesu i one iz područja makrobonitetne politike, kojima se omogućuje ESB-u da intervenira ako ocijeni da hrvatska makrobonitetna mjera koja se zasniva na harmoniziranoj europskoj regulativi, a usmjerena je prema kreditnim institucijama (zaštitni sloj kapitala za ostale sistemski važne institucije, za strukturni sistemski rizik, protuciklični zaštitni sloj kapitala, strože nacionalne mjere zbog promjena u intenzitetu rizika u financijskom sustavu), nije dovoljno stroga.[1] Prilagodba mjerodavnoga zakonodavnog okvira u svrhu omogućavanja uspostave bliske suradnje s ESB-om i ulaska u jedinstveni sanacijski mehanizam obuhvaća i odgovarajuće odredbe Zakona o Hrvatskoj narodnoj banci.

Usto, Republika se Hrvatska u pismu namjere za pridruživanje ERM II i bankovnoj uniji obvezala na uvođenje makrobonitetnih mjera usmjerenih na korisnike kredita (vidi Okvir 1.) u nacionalni zakonodavni okvir. Naime, ova vrsta mjera trenutno nije dio harmonizirane europske makrobonitetne regulative, već je u domeni nacionalnih zakonodavstava. U skladu s time, izmjenama i dopunama Zakona o kreditnim institucijama razrađene su ovlasti Hrvatske narodne banke da sudjeluje u donošenju i provedbi makrobonitetnih mjera i instrumenata s ciljem očuvanja stabilnosti financijskog sustava u cjelini.

3.3.2. Prikupljanje podataka o uvjetima kreditiranja potrošača

Kako bi se prikupili podaci potrebni za analizu i redovito praćenje sistemskog rizika, kreditnog rizika, kalibraciju i provedbu makrobonitetnih mjera usmjerenih na potrošače (vidi 3.3.1.), HNB uvodi novi izvještajni zahtjev za kreditne institucije. U studenome 2019. tako je u javnu raspravu upućen Nacrt odluke o prikupljanju podataka o uvjetima kreditiranja potrošača, kojim je predviđeno mjesečno prikupljanje pojedinačnih podataka o svim novoodobrenim kreditima potrošačima na razini kreditne partije te godišnje prikupljanje podataka o stanjima svih pojedinačnih kredita potrošačima. HNB je izvještajnim zahtjevom obuhvatio sve vrste kredita potrošačima kako bi se razvoj sistemskih rizika mogao pratiti u svim segmentima kreditiranja potrošača te tako olakšati ispunjavanje Zakonom o Hrvatskoj narodnoj banci propisanog zadatka pridonošenja stabilnosti financijskog sustava u cjelini.

Okvir 1. Makrobonitetne mjere usmjerene na korisnike kredita

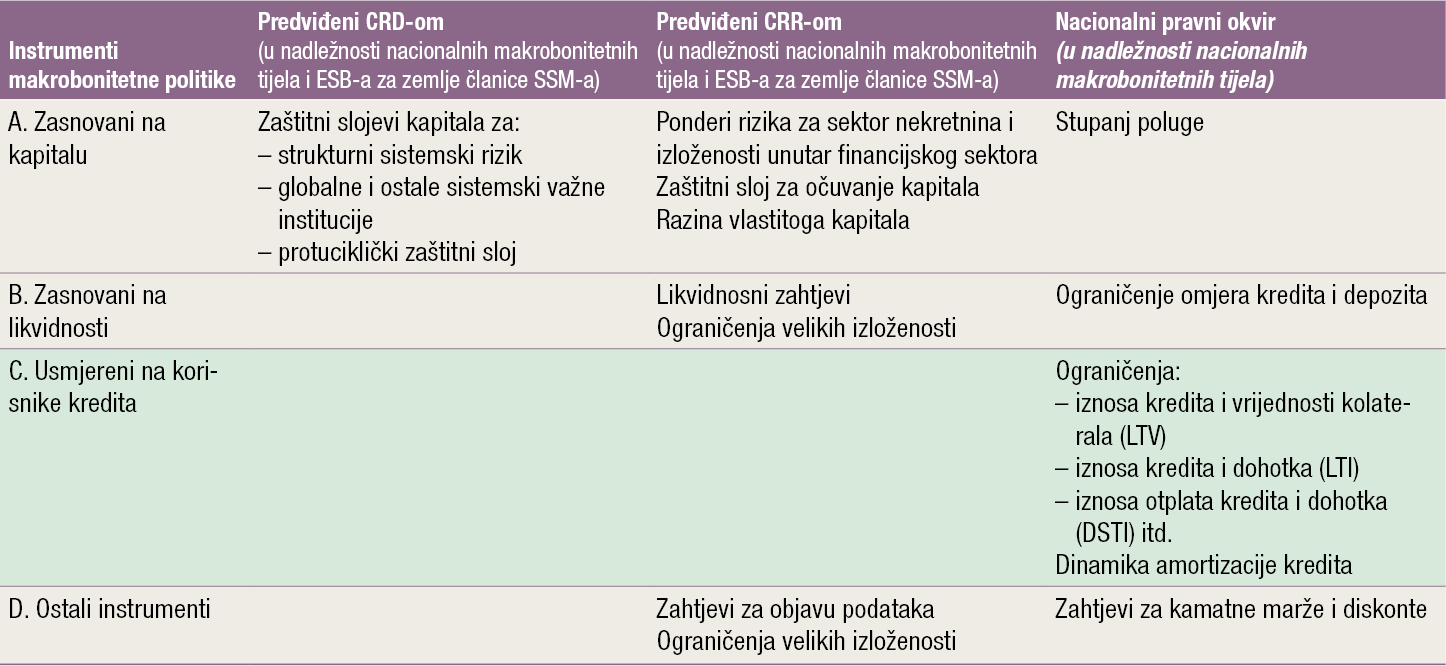

Krajnji cilj provođenja makrobonitetne politike očuvanje financijske stabilnosti podrazumijeva sprječavanje prekomjerne kumulacije sistemskih rizika i neravnoteža u sustavu te povećanje otpornosti financijskog sustava u slučaju materijalizacije rizika. Instrumenti koji nadležnim tijelima stoje na raspolaganju pri provođenju makrobonitetne politike mogu se podijeliti u tri osnovne skupine: instrumente zasnovane na kapitalu, instrumente zasnovane na likvidnosti i instrumente usmjerene na korisnike kredita (Tablica 1.). Izravan je cilj mjera usmjerenih na korisnike kredita ograničiti (prekomjernu) kreditnu aktivnost i smanjiti kumulaciju rizika u sustavu, povećavajući otpornost korisnika kredita u slučaju nepovoljnih gospodarskih i/ili financijskih kretanja. Primjeri su takvih mjera ograničenje omjera iznosa kredita u odnosu na vrijednost zaloga (engl. loan-to value, LTV), ograničenje iznosa kredita i/ili rata otplate kredita ili cjelokupnog duga u odnosu na dohodak korisnika kredita (engl. loan-to-income, LTI; loan service-to-income, LSTI; debt-to-income, DTI;debt-service-to-income, DSTI), propisivanje najveće ročnosti i dinamike otplate kredita i druga slična ograničenja. Njihov utjecaj na kreditnu aktivnost proizlazi iz ograničenja novoga kreditiranja, dok na već odobrene kredite nemaju utjecaja. Postavljanjem takvih ograničenja za novoodobrene kredite jača se otpornost korisnika kredita jer se ograničavanjem njihove zaduženosti povećava sposobnost za podmirivanje duga, što pak smanjuje moguće gubitke kreditnih institucija povezane s rizikom da korisnik kredita neće ispunjavati preuzete obveze. Nasuprot tome, instrumenti zasnovani na kapitalu i na likvidnosti usmjereni su na kreditne institucije i prije svega povećavaju njihovu otpornost u slučaju materijalizacije sistemskih rizika, iako neki od njih mogu djelovati i na smanjivanje amplituda financijskog ciklusa.

Na razini Europske unije makrobonitetni instrumenti zasnovani na kapitalu i dio instrumenata zasnovanih na likvidnosti dio su harmoniziranog pravnog okvira Unije te su propisani odredbama Uredbe EU br. 575/2013 o bonitetnim zahtjevima za kreditne institucije i investicijska društva (skraćeno: CRR) te Direktivom 2013/36/EU o pristupanju djelatnosti kreditnih institucija i bonitetnom nadzoru nad kreditnim institucijama i investicijskim društvima (skraćeno: CRD). Nasuprot tome, makrobonitetne mjere usmjerene na korisnike kredita (označeno zelenom bojom u Tablici 1.) u potpunosti su u nadležnosti nacionalnih zakonodavstava, što nacionalnim tijelima omogućuje veću fleksibilnost u oblikovanju, kalibraciji i provedbi mjera.

Tablica 1. Klasifikacija makrobonitetnih instrumenata za bankarski sektor

Izvor: V. Constancio i suradnici (2019.): Macroprudential policy at the ECB: Institutional framework, strategy, analytical tools and policies, ECB Occasional Paper Series, br. 227

Uvođenje zakonske podloge za te mjere u pravne okvire zemalja članica europodručja Upravni odbor Europske središnje banke preporučio je još 2016., a izvještaj Europskog odbora za sistemske rizike iz prosinca 2018. o makrobonitetnom pristupu neprihodonosnim kreditima dodatno naglašava važnu ulogu koju one mogu odigrati u ublažavanju rizika povezanih s nastankom neprihodonosnih kredita u ranoj fazi kreditnog ciklusa. Te mjere danas čine uobičajeni dio instrumentarija makrobonitetnih tijela većine zemalja članica EU-a, koje se njima služe ponajprije za ublažavanje sistemskih rizika koji proizlaze iz kreditiranja stanovništva i izloženosti tržištu stambenih nekretnina.

U skladu s time Republika Hrvatska i Hrvatska narodna banka u Pismu namjere za pridruživanje Europskom tečajnom mehanizmu II (ERM II) i bankovnoj uniji obvezale su se na jačanje zakonskog okvira za provođenje makrobonitetne politike uvođenjem eksplicitnog mandata središnje banke za mjere usmjerene na korisnike kredita. U sklopu predloženih izmjena i dopuna Zakona o kreditnim institucijama tako su detaljnije razrađene ovlasti HNB-a kao tijela nadležnog za provođenje makrobonitetne politike u ispunjavanju njegova zadatka pridonošenja stabilnosti financijskog sustava u cjelini. Među tim se ovlastima izričito navodi i donošenje mjera usmjerenih na korisnike kredita, koje mogu uključivati propisivanje najvećega dopuštenog omjera vrijednosti zaloga i odobrenog iznosa kredita, najvećeg dopuštenog omjera iznosa kredita (i/ili rate kredita) i dohotka koji ostvaruje korisnik kredita, najdulje dopušteno trajanje kredita, propisivanje zahtjeva vezanih uz metodu obračuna otplate kredita i druge mjere i zahtjeve za smanjenje i sprječavanje sistemskih rizika.

Za oblikovanje i nadzor nad provedbom takvih mjera neophodni su pojedinačni podaci o uvjetima kreditiranja, koji se do sada u HNB-u nisu sustavno prikupljali. Kako bi se proširio analitički okvir potreban za provedbu navedenih mjera, HNB uvodi novi izvještajni sustav za kreditne institucije o uvjetima kreditiranja potrošača koji obuhvaća izvješćivanje na granularnoj osnovi (na razini pojedinoga kredita) o svim novoodobrenim kreditima potrošačima. Podaci će se početi prikupljati od kraja trećeg tromjesečja 2020., a služit će kao podatkovna osnova iz koje će se stvoriti skup pokazatelja i njihovih distribucija, potrebnih za redovito praćenje i analizu sistemskog rizika, praćenje kreditnog rizika, kalibraciju makrobonitetnih mjera i praćenje kreditnih institucija u primjeni donesenih mjera. Istodobno će ti podaci služiti i za ispunjavanje zahtjeva iz preporuka Europskog odbora za sistemske rizike o zatvaranju praznina u podacima o nekretninama (Preporuka o zatvaranju praznina u podacima o nekretninama (ESRB/2016/14) i Preporuka o izmjenama Preporuke o zatvaranju praznina u podacima o nekretninama (ESRB/2019/3), kojima se na europskoj razini usklađuju podaci potrebni za procjenu i praćenje rizika za financijsku stabilnost povezanih s tržištem nekretnina (više informacija vidi u publikaciji Makroprudencijalna dijagnostika br. 9).

3.4. Preporuke Europskog odbora za sistemske rizike

3.4.1. Preporuka Europskog odbora za sistemske rizike o razmjeni i prikupljanju informacija za makrobonitetne potrebe o podružnicama kreditnih institucija koje imaju sjedište u drugoj državi članici ili trećoj zemlji (ESRB/2019/18)

U rujnu 2019. ESRB je objavio Preporuku o razmjeni i prikupljanju informacija za makrobonitetne potrebe o podružnicama kreditnih institucija koje imaju sjedište u drugoj državi članici ili trećoj zemlji s ciljem razmjene informacija i poboljšanja suradnje između odgovarajućih tijela država članica domaćina (engl. host Member States) i matičnih država članica (engl. home Member States). Naime, kada se podružnice kreditnih institucija koje imaju mjesto uprave u drugoj državi članici ili trećoj zemlji smatraju važnima za financijsku stabilnost u državi u kojoj djeluju, postoji potreba za poboljšanjem suradnje između odgovarajućih tijela države članice domaćina i matične države članice. U takvim slučajevima razmjena odabranih informacija potrebna je radi procjene mogućeg utjecaja na financijsku stabilnost koji takve podružnice mogu imati tijekom razdoblja prekomjernoga kreditnog rasta ili u krizi, te radi osiguravanja djelotvornosti makrobonitetne politike u državi članici domaćinu.

Pružanje prekograničnih financijskih usluga putem podružnica kreditnih institucija koje imaju mjesto uprave u drugoj državi članici ili trećoj zemlji trenutno je važan dio financijskog sustava u brojnim državama članicama, a važnost podružnica u budućnosti mogao bi se dodatno povećati s nastavkom financijske integracije u EU-u. Potaknut time, ESRB je donio preporuku koja se sastoji od tri dijela: Preporuka A poziva na suradnju između makrobonitetnih tijela država domaćina i matičnih država, pri čemu bi se razmjena informacija o podružnicama kreditnih institucija zasnivala na bilateralno sklopljenim sporazumima o razumijevanju. Preporuka B predlaže Europskoj komisiji da ukloni eventualne regulatorne prepreke razmjeni informacija kada je riječ o poslovanju podružnica kreditnih institucija, dok Preporuka C od Europskog nadzornog tijela za bankarstvo traži da izradi popis informacija o podružnicama koje kompetentna tijela matičnih država na zahtjev trebaju dostaviti makrobonitetnim tijelima država domaćina.

3.5. Provođenje makrobonitetne politike u drugim zemljama Europskoga gospodarskog prostora

Protuciklički zaštitni sloj kapitala i nadalje je među najaktivnije korištenim mjerama makrobonitetne politike u zemljama Europskoga gospodarskog prostora (EGP) u kojima je već neko vrijeme prisutan intenzivan rast kreditne aktivnosti često praćen porastom cijena nekretnina. Tako je u siječnju 2020. protuciklički zaštitni sloj kapitala sa stopom različitom od nule (u rasponu od 0,25% u Francuskoj do 2,5% u Švedskoj i Norveškoj) primjenjivalo dvanaest zemalja EGP-a. Njima se u prvoj polovini ove godine pridružuju još dvije zemlje, odnosno Belgija (0,5%) i Njemačka (0,25%), a najavljeno je dodatno povećanje postojeće stope protucikličkoga zaštitnog sloja kapitala u Bugarskoj, Češkoj, Danskoj, Francuskoj, Islandu i Slovačkoj.

Kada je riječ o kretanjima na tržištu nekretnina, ESRB je tijekom ljeta 2019. objavio niz preporuka i upozorenja o srednjoročnim slabostima u sektoru stambenih nekretnina upućenih pojedinim zemljama EGP-a, u kojima su takve slabosti identificirane kao potencijalni izvor sistemskog rizika za financijsku stabilnost, te za koje je ESRB ocijenio da su samo djelomično, ali ne i u potpunosti pokrivene prikladnim mjerama makrobonitetne politike. To su Belgija (ESRB/2019/4), Danska (ESRB/2019/5), Luksemburg (ESRB/2019/6), Nizozemska (ESRB/2019/7), Finska (ESRB/2019/8), Švedska (ESRB/2019/9), Češka (ESRB/2019/10), Njemačka (ESRB/2019/11), Francuska (ESRB/2019/12), Island (ESRB/2019/13) i Norveška (ESRB/2019/14).

U Sloveniji je u studenome 2019. stupila na snagu obvezna primjena makrobonitetnih mjera usmjerenih na potrošače. Naime, potaknuta ubrzanim stopama rasta kredita kućanstvima, središnja banka Slovenije izdala je još 2016. makrobonitetnu preporuku o kreditiranju kućanstava koja je bila usmjerena na ograničavanje prekomjernog rasta stambenoga kreditiranja i duga kućanstava ograničavanjem omjera godišnjeg troška otplate ukupnog duga i ukupnoga godišnjega raspoloživog dohotka potrošača (engl. debt-service-to-income, DSTI) i omjera iznosa odobrenoga kredita i vrijednosti instrumenta osiguranja (engl. loan-to-value, LTV). U listopadu 2018. spomenuta je Preporuka proširena na način da je preporučeno ograničenje omjera otplate duga i dohotka (DSTI) na sve potrošačke kredite, a ne samo stambene, dok je istodobno preporučeno ograničavanje najveće ročnosti potrošačkih kredita na 120 mjeseci. Budući da glavni cilj Preporuke odnosno ograničavanje prekomjernog rasta kreditiranja i duga kućanstava, osobito potrošačkoga nestambenoga kreditiranja, nije u potpunosti ostvaren, središnja banka Slovenije uvela je krajem 2019. obveznu primjenu makrobonitetnih mjera usmjerenih na potrošače uključujući obvezno ograničenje omjera godišnjeg troška otplate ukupnog duga i ukupnoga godišnjega raspoloživog dohotka potrošača (DSTI) za sve kredite kućanstvima te obvezno ograničenje ročnosti neosiguranih potrošačkih kredita. Ograničenje omjera iznosa odobrenoga kredita i vrijednosti instrumenta osiguranja (LTV) i nadalje je ostalo neobvezujuće i u obliku preporuke.

Nakon provedene rekalibracije i preispitivanja primjene zaštitnog sloja za strukturni sistemski rizik, Madžarska središnja banka proširila je obuhvat ovog zaštitnog sloja, te uz razinu tzv. problematičnih izloženosti osiguranih komercijalnim nekretninama[2] primjena ovoga zaštitnog sloja od siječnja 2020. ovisi i o tzv. neproblematičnim izloženostima osiguranima komercijalnim nekretninama koje su nominirane u stranoj valuti[3]. Proširenje obuhvata zaštitnog sloja za strukturni sistemski rizik odgovor je na zabilježeno povećanje kreditiranja sektora komercijalnih nekretnina koje je nominirano u stranoj valuti s ciljem sprječavanja prekomjerne akumulacije rizika, posebice valutnog rizika.

Tablica 1. Pregled makrobonitetnih mjera po zemljama članicama Europske unije, Islandu i Norveškoj

Napomena: Navedene su mjere koje su u skladu s Uredbom (EU) br. 575/2013 o bonitetnim zahtjevima za kreditne institucije i investicijska društva (CRR) te Direktivom 2013/36/EU o pristupanju djelatnosti kreditnih institucija i bonitetnom nadzoru nad kreditnim institucijama i investicijskim društvima (CRD IV). Popis kratica s objašnjenjima nalazi se na kraju publikacije. Zelenom bojom označene su mjere koje su promijenjene u odnosu na prethodnu verziju tablice. Kod ZS(pck) zelenom su bojom označene stope koje su ušle u primjenu ili su najavljene nakon 1. listopada 2019.

Isključenje od odgovornosti: informacije dostupne HNB-u

Izvori: ESRB; HNB; notifikacije središnjih banaka i mrežne stranice središnjih banaka zaključno s danom 15. siječnja 2020.

Za detaljnije podatke vidi: https://www.esrb.europa.eu/national_policy/html/index.en.html.

Tablica 2. Provedba makrobonitetne politike i pregled makrobonitetnih mjera u Hrvatskoj

Napomena: Popis kratica s objašnjenjima nalazi se na kraju publikacije.

Izvor: HNB

-

U tom slučaju ESB je ovlašten primijeniti više zahtjeve za zaštitne slojeve kapitala i oštrije makroprudencijalne mjere usmjerene na rješavanje sistemskih i makroprudencijalnih rizika na razini kreditnih institucija, u koordinaciji s nacionalnim tijelima članica SSM-a. Navedeno će ESB efektivno provoditi davanjem upute Hrvatskoj narodnoj banci, koja se izmjenama i dopunama Zakona o kreditnim institucijama obvezala postupiti u skladu s primljenom uputom ESB-a u vezi s određivanjem stope zaštitnog sloja kapitala. ↑

-

Spomenute problematične izloženosti Madžarska središnja banka definira kao zbroj neprihodonosnih i restrukturiranih bruto domaćih kredita osiguranih komercijalnim nekretninama te bruto vrijednosti domaćih komercijalnih nekretnina koje kreditne institucije drže u bilancama za prodaju. ↑

-

U ovu skupinu uključeni su svi bruto domaći krediti osigurani komercijalnim nekretninama koji su nominirani u stranoj valuti, a nisu klasificirani kao tzv. problematične izloženosti. ↑